Recapitulando sobre el control de tus finanzas

En un articulo anterior comentamos sobre cómo puedes (y debes) llevar el control de tus finanzas personales.

Hablamos brevemente sobre dos Estados Financieros que usan las empresas y que perfectamente puedes usarlos para medirte a ti mismo: el Balance y tu Estado de Resultados.

Si las compañías usan estas herramientas para evaluar su situación financiera y medir su desempeño económico, podría ser una buena idea adaptarlas y usarlas a nuestro favor.

En su momento repetimos hasta el infinito que lo perfecto es enemigo de lo bueno, y por lo tanto dijimos que es más importante tener una metodología simple y fácil de entender en vez de una metodología perfecta pero compleja y engorrosa.

Con ese objetivo hicimos varias simplificaciones para proponer una forma fácil de llevar el control de tus finanzas.

Sin embargo, esas simplificaciones conllevan intencionalmente algunas inconsistencias. Y dado que lo que buscamos en este sitio es entregar conocimiento financiero riguroso, nos vemos en la obligación de explicar cómo hacer unos Estados Financieros personales a la perfección, que reflejen adecuadamente tu situación financiera.

De esta forma, podrás llevar el control de tus finanzas personales a otro nivel.

Flujo de caja, el tercer estado financiero

Para poder realizar tus Estados Financieros personales a la perfección, es necesario introducir a un tercer estado financiero, llamado Flujo de Caja.

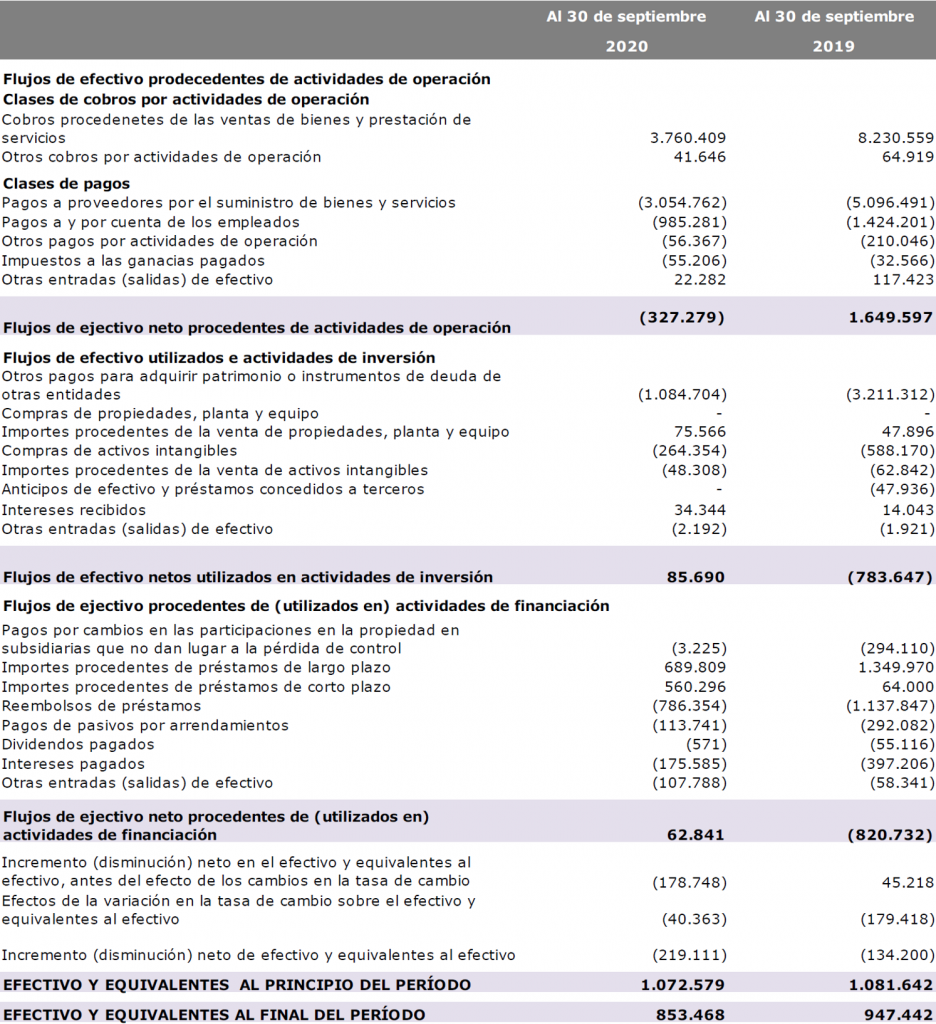

El Flujo de Caja es un Estado Financiero que muestra desde dónde la compañía obtuvo su efectivo en un período de tiempo, y en que gastó su efectivo.

A veces se confunde un Flujo de Caja con un Estado de Resultado, pero hay que entender que son cosas distintas.

Un Estado de Resultado mide la Utilidad de una compañía en un período de tiempo mientras que el Flujo de Caja solo describe los movimientos del efectivo de la compañía.

En nuestro caso, nuestra “Utilidad” será el ahorro neto que logramos en el mes (o trimestre, o año), considerando todas las fuentes de ingreso y gastos (más adelante en esta guía hablaremos más de esto).

Cuando una compañía tiene que pagarle los sueldos a sus trabajadores, ese gasto se ve reflejado en el Estado de Resultado (porque es un gasto) y también en el Flujo de Caja (porque la compañía destinó efectivo para pagar ese gasto).

Sin embargo, cuando la compañía hace una inversión no se ve reflejado en el Estado de Resultado porque una inversión no es un gasto (no disminuye el patrimonio, sino que se cambia un activo (efectivo) por otro (ej: un edificio)), pero sí se ve reflejado en el Flujo de Caja porque la compañía tuvo que usar efectivo para realizar esa inversión.

Otro ejemplo es la amortización de un crédito. Como ya hemos visto antes, la amortización no es un gasto (y por lo tanto no se ve reflejada en el Estado de Resultado), pero sí aparece en el Flujo de Caja porque se usó efectivo para pagar la deuda.

La relación entre los 3 Estados Financieros

Los 3 estados financieros que hemos visto (Balance, Estado de Resultados, Flujo de Caja) están relacionados entre sí.

1. Relación entre el Balance y el Estado de Resultados

Dado que el Estado de Resultados mide la utilidad de una compañía, mientras mayor sea la Utilidad, más debe aumentar el Patrimonio de la compañía. Y si la compañía tuvo utilidad negativa (pérdidas) entonces el Patrimonio de la compañía debería disminuir.

En otras palabras, la variación del Patrimonio en el Balance (“B”) debe ser igual a la Utilidad del Estado de Resultados (“ER”).

Patrimonio Final (B) = Patrimonio Inicial (B) + Utilidad (ER)

En la contabilidad real de una empresa, el Patrimonio también se puede ver afectado por otros elementos que no están incorporados en la Utilidad del Estado de Resultados.

Por ejemplo cuando una compañía distribuye Dividendos, esos dividendos no se incluyen en el Flujo de Caja y disminuyen el Patrimonio, pero no se incluyen en el Estado de Resultado porque no es un gasto.

Adicionalmente, existen algunos elementos adicionales que hacen variar el Patrimonio de una compañía y que no tiene sentido incluirlos en este ejercicio.

Para explicar cada factor que alteró al Patrimonio de una compañía usualmente se publica un cuarto estado financiero llamado Estado de Cambios en el Patrimonio.

2. Relación entre Balance y Flujo de Caja

En segundo lugar está la relación entre el Balance (“B”) y el Flujo de Caja (“FC”).

Esta es bien intuitiva y consiste básicamente en la variación de la caja (en los activos del Balance) es igual al Flujo de Caja.

Caja Final (B) = Caja Inicial (B) + Flujo de Caja (FC)

3. Un Balance "balanceado" - Ecuación Contable

Por último, aunque no es una relación entre dos Estados Financieros, es importante considerar una tercera condición para que todo haga sentido.

La Ecuación Contable debe cumplirse en todo momento. Esto significa que el total de Activos en tu Balance (“B”) personal debe ser igual a la suma de tus Pasivos + Patrimonio.

Total Activos (B) = Total Pasivos (B) + Total Patrimonio (B)

Resumen del link de los Estados Financieros

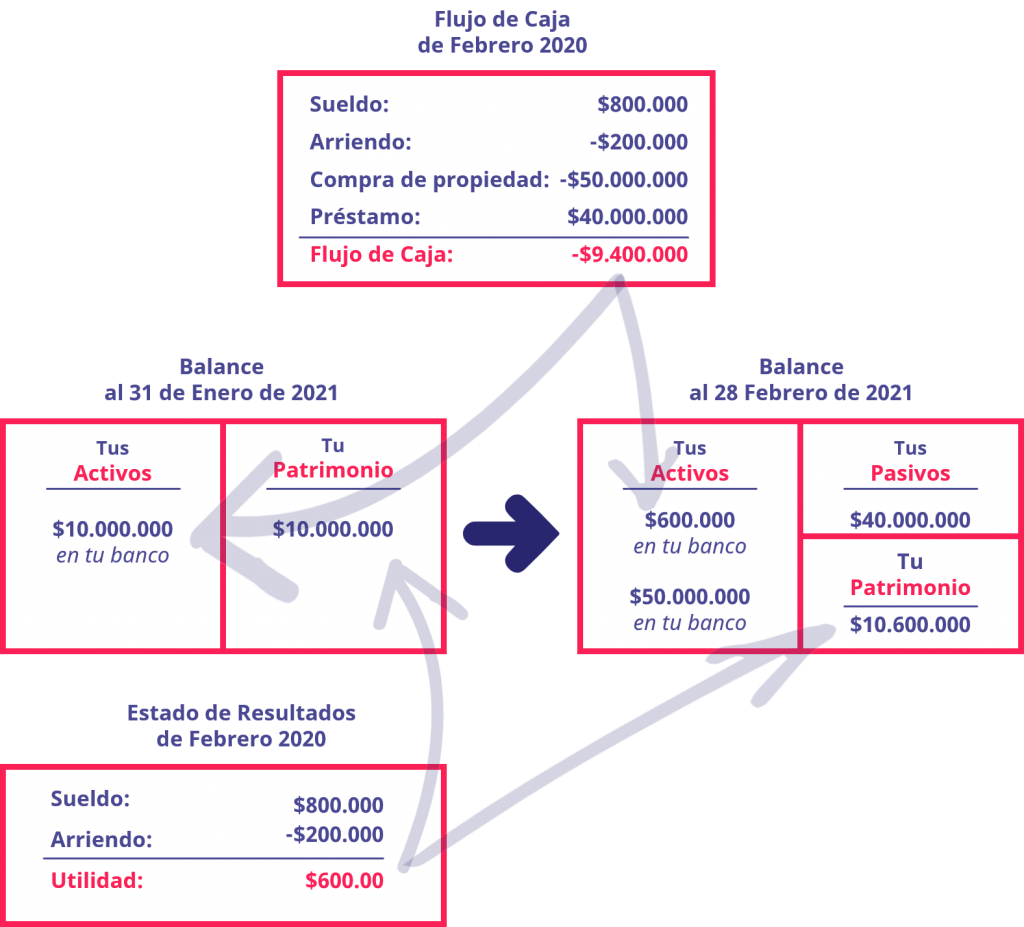

La mejor forma de resumir las 3 relaciones es con un ejemplo.

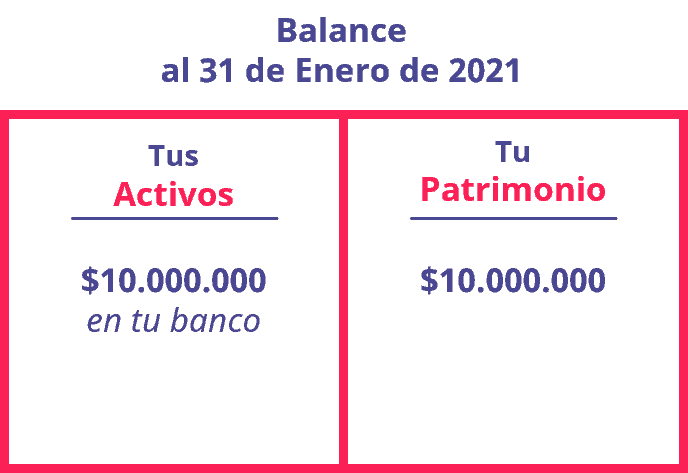

Imagina que el 31 de Enero lo único que tenías eran $10 millones en tu cuenta bancaria. Tu Balance se vería así:

Luego en febrero ocurrieron las siguientes cosas:

- Recibiste un sueldo por $800 mil

- Pagaste arriendo por $200 mil

- Tomaste un crédito por $40 millones

- Con ese crédito y con la plata que tenías ahorrada en tu banco compraste una propiedad por $50 millones

De esos 4 movimientos. El punto 1 y 2 son ingresos y gastos y por lo tanto van a tu Estado de Resultados. Y los 4 puntos son movimientos de caja, así que los 4 van a tu Flujo de Caja.

Por lo tanto tus Estados Financieros personales de febrero se verían así:

- El Flujo de Caja es igual a la variación en la caja de un mes a otro.

- La Utilidad es igual a la variación en el patrimonio de un mes a otro.

- En cada balance, el total de Activos es igual la suma de Pasivos más Patrimonio.

¡Vamos a la Práctica!

El objetivo de esta guía es construir tus Estados Financieros personales a la perfección. Así que arremanguémonos las mangas y ¡manos a la obra!

Paso 0: Recomendaciones generales previas

Si tienes experiencia en contabilidad, esto debería ser fácil.

Si no tienes experiencia en contabilidad, esto te va a parecer fácil luego de un tiempo. Y en este caso te recomendamos lo siguiente para que no abandones a mitad de camino:

- En primer lugar parte por escribir solo el texto del Balance, Estado de Resultados, Flujo de Caja y Tarjeta de Crédito. No completes ninguna fórmula numérica.

- En segundo lugar pinta el fondo de las celdas celeste que vamos a pintar en nuestro ejemplo. Esas celdas no tendrán ninguna fórmula.

- En tercer lugar intenta completar las celdas con fondo blanco con fórmulas. Acá intenta usar tu lógica. Debes pensar dónde impacta cada cosa. Por ejemplo, si transferiste el arriendo de este mes, eso se verá en tu flujo de caja (salió un monto de tu cuenta corriente) y fue un gasto (se registra en tu estado de resultados).

- Si quedas entrampado/a mira los ejemplos con fórmulas que incluimos en cada caso.

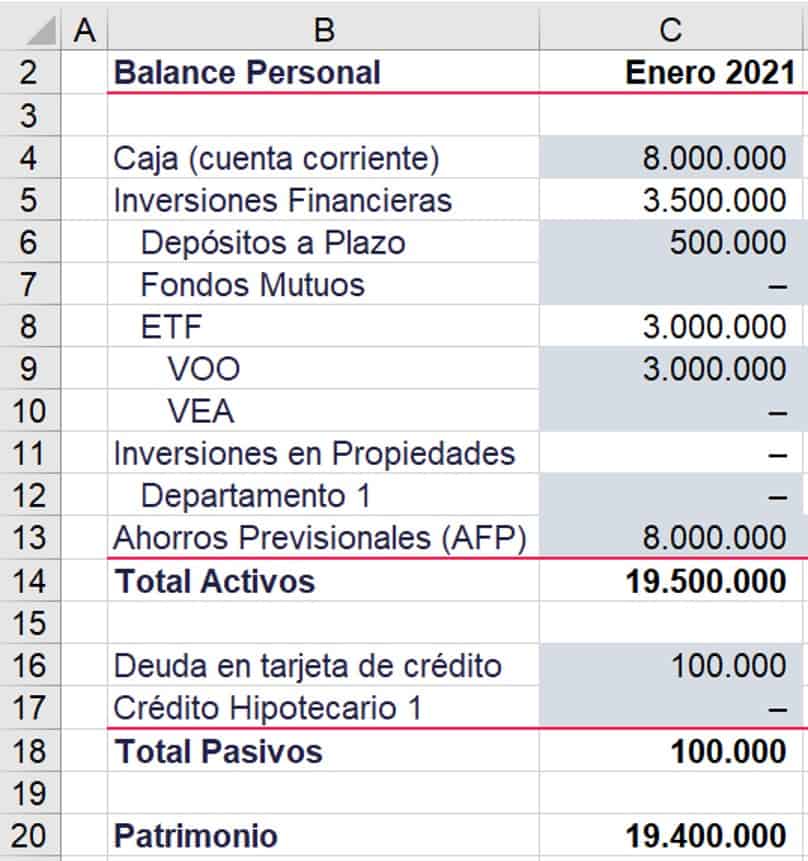

Paso 1: Construye tu Balance inicial

Abre Excel (no me imagino una forma práctica de hacer esto sin Excel) y comienza a listar tus activos y pasivos al final de un mes determinado.

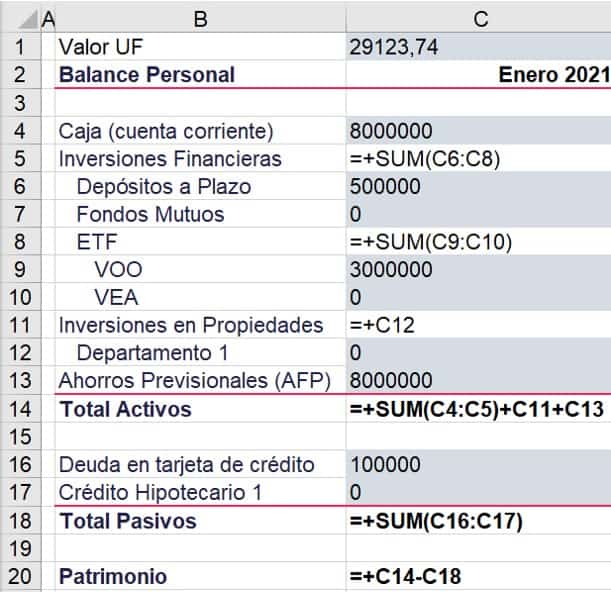

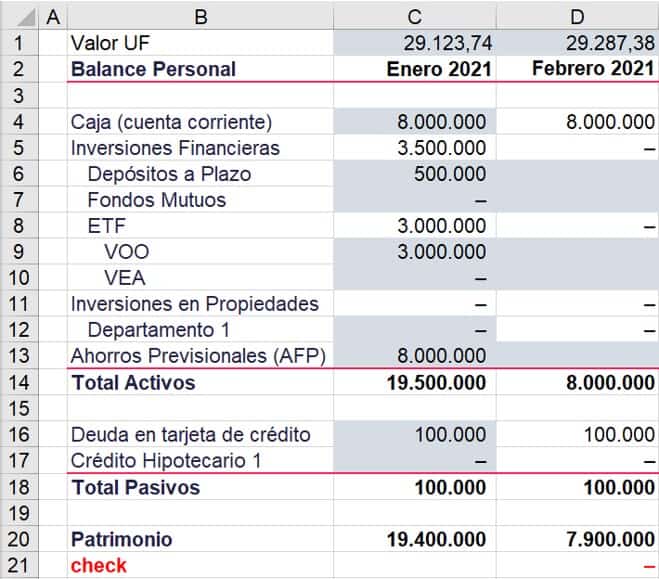

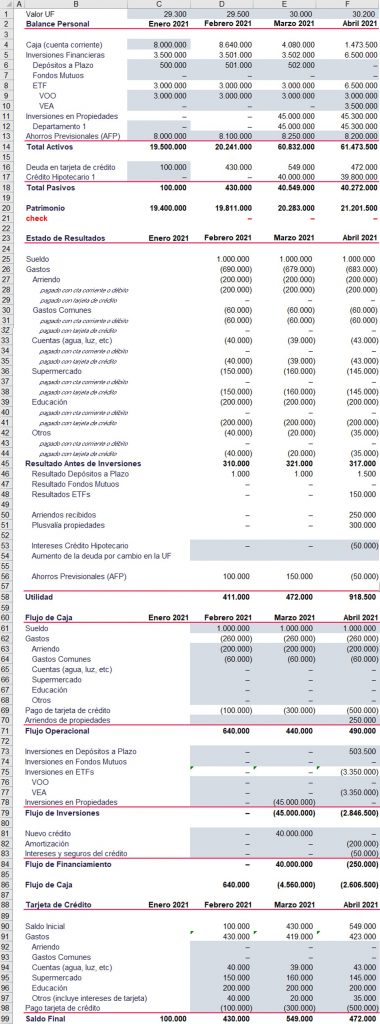

Por ejemplo, podrías hacerlo así:

Recuerda que el Patrimonio es tu nivel de riqueza. Ese número es realmente cuánto tienes y por lo tanto si quieres ver cómo ha evolucionado tu riqueza basta con que veas cómo ha evolucionado tu Patrimonio.

Y la forma de calcularlo es simplemente: Activos menos Pasivos.

Paso 2: Construye el cascarón de tus Balances futuros

Una vez tengas tu Balance inicial (Paso 1), vamos a construir el cascarón de los Balances futuros.

Cuando decimos el “cascarón” nos referimos a dejar todas las fórmulas listas de tal forma que al ingresar los datos (por ejemplo el monto que tienes en depósitos a plazo) automáticamente se actualice todo lo que está relacionado a los depósitos a plazo: activos, patrimonio, ganancias (por los intereses del depósito a plazo), utilidad del período, etc.

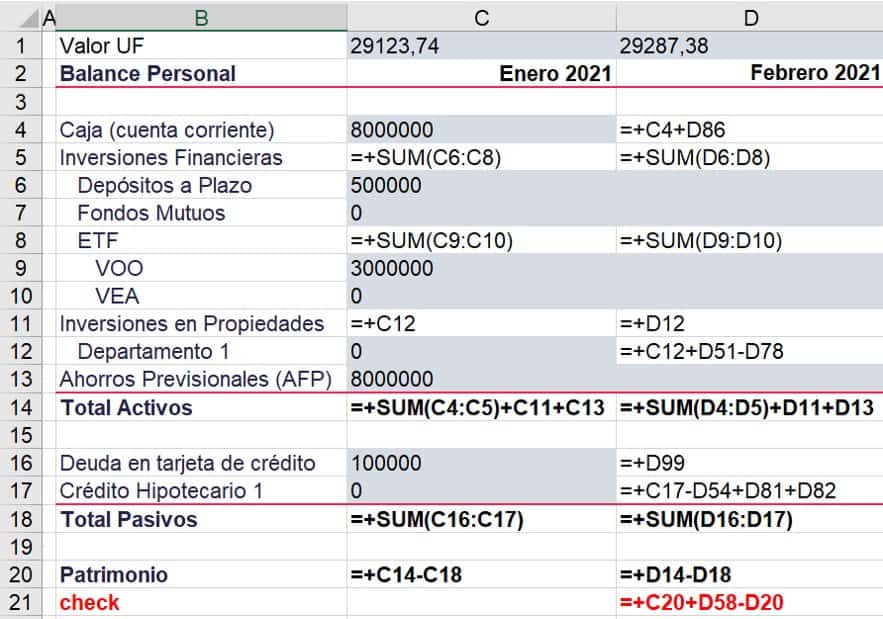

Para construir ese cascarón vamos a comenzar por el Balance (ver foto de abajo).

Este ejemplo los Activos Totales son iguales a la suma de Caja + Inversiones Financieras + Inversiones en Propiedades + Ahorros Previsionales.

Adicionalmente, las Inversiones Financieras son iguales a la suma de Depósito a Plazo + Fondos Mutuos + ETF (si no sabes qué es un ETF puedes revisar este artículo)

Y así sucesivamente. Esto es bien intuitivo. Si hay categorías que no aplican a ti las puedes eliminar, y si hay otras categorías que te gustaría incluir eres libre de hacerlo.

Recuerda que para que sea más fácil entender lo que estamos haciendo, todas las celdas (que no sean texto) que tienen fondo blanco son fórmulas, y las que tienen fondo celeste son números que se digitaron manualmente.

Como verás hay algunas fórmulas que hacen referencias a otros lados. Por ejemplo en la celda D4 su fórmula hace referencia a la celda D86. En general esto ocurre cuando un Estado Financiero (por ejemplo el Balance) está enlazado a otro Estado Financiero (por ejemplo el Estado de Resultados).

En el caso de la celda D86, ésta pertenece al Flujo de Caja que veremos en algunos pasos más adelante.

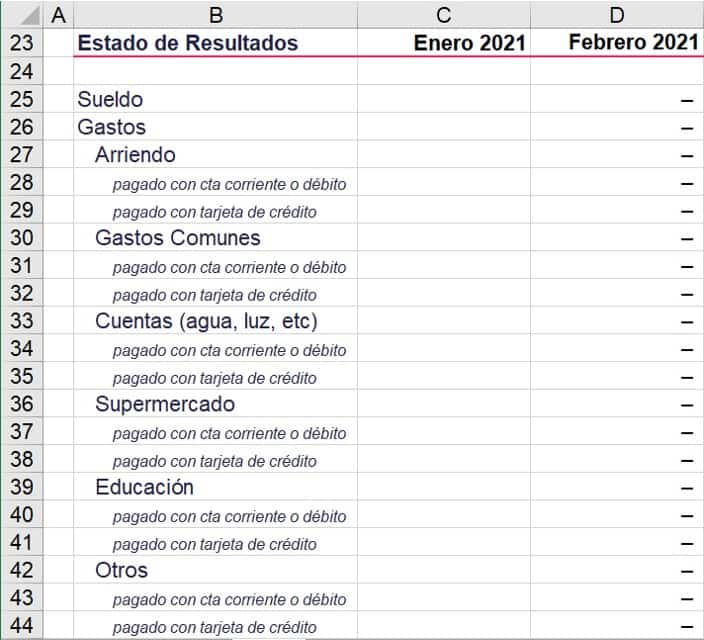

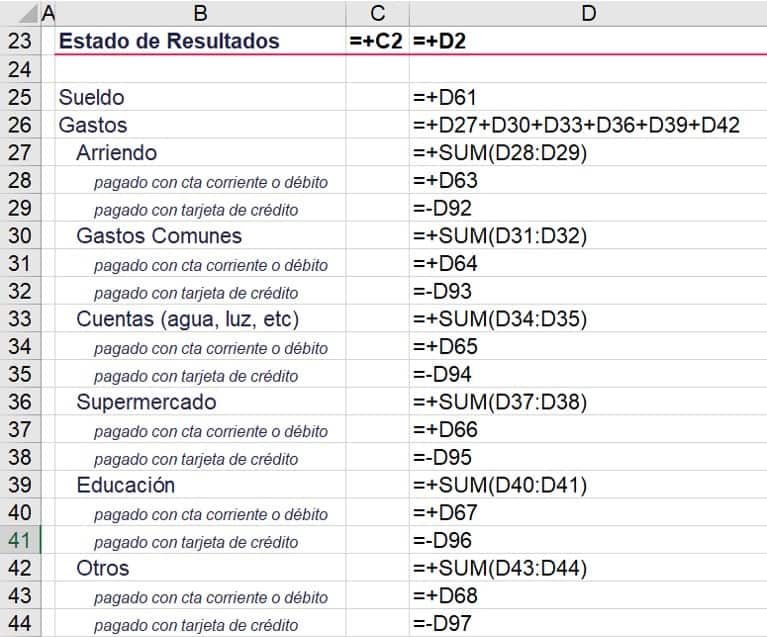

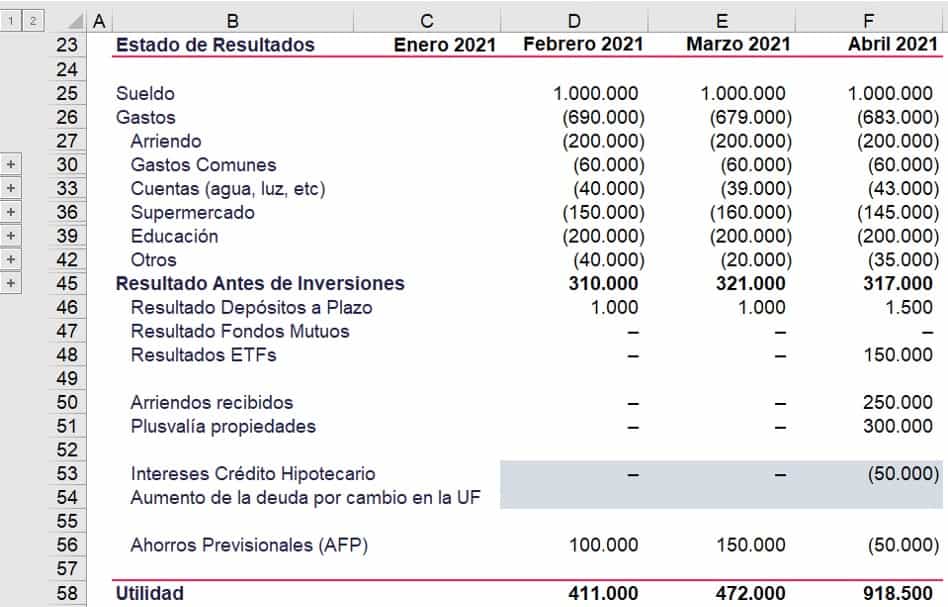

Paso 3: Cascarón de tu Estado de Resultados

De forma similar a tu Balance, ahora vamos a construir el cascarón de tu Estado de Resultados.

Nosotros hemos optado por automatizar al 100% el Estado de Resultado.

En sueldo pondremos el sueldo líquido que recibimos.

Algunos gastos los pagarás con tarjeta débito o transferencia (por ejemplo el arriendo de tu departamento) y otros con tarjeta de crédito (por ejemplo el supermercado).

Los pagos que hagas con débito y transferencia aparecerán en la cartola de tu cuenta bancaria, y es caja que salió de tu cuenta.

Y los pagos que hagas con tarjeta de crédito aparecerán en el estado de tu tarjeta de crédito y es caja que todavía no ha salido de tu cuenta bancaria (solo sale cuando pagas tu tarjeta de crédito).

Por lo tanto, el medio de pago que uses tendrá un efecto distinto en tus estados financieros (en uno sale caja al instante y en el otro no), pero en ambos es un gasto que se clasificará en alguna categoría (supermercado, educación, etc.). El medio de pago no altera la clasificación del gasto.

Producto de esto a cada gasto estamos sumando la cantidad pagada con tu cuenta bancaria (transferencia o débito) y la cantidad pagada con tarjeta de crédito.

Paso 4: Cascarón de tu Estado de Resultados (continuación)

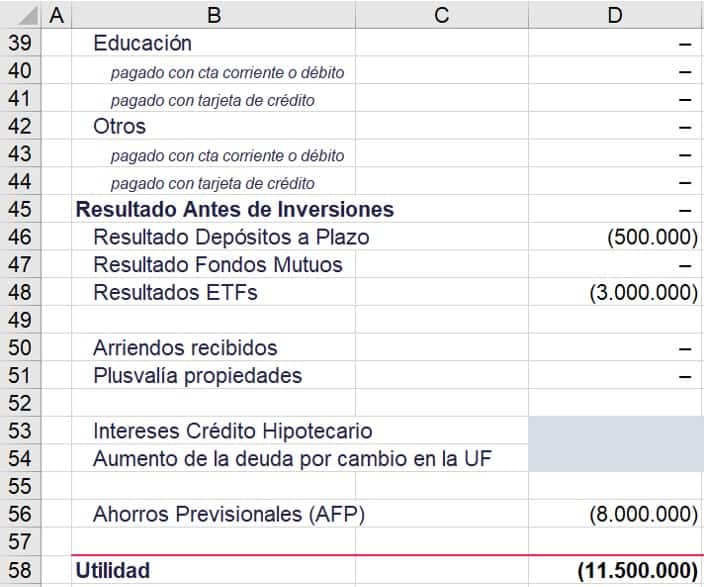

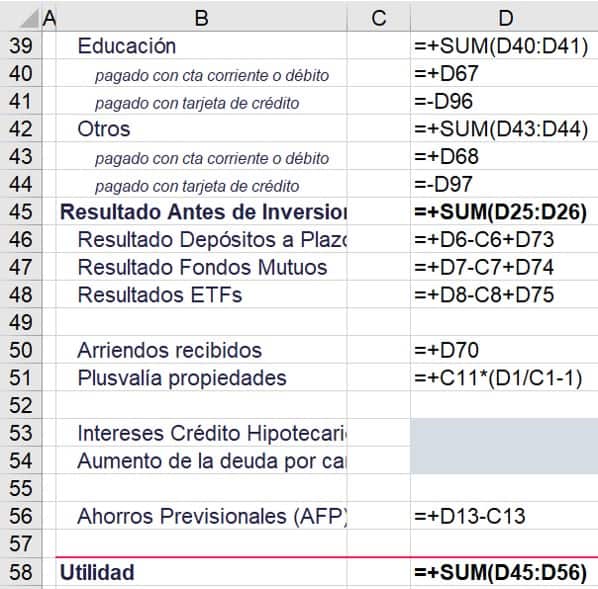

Siguiendo con la construcción del Estado de Resultados ahora vamos a incorporar otras cosas que afectan nuestros resultados.

Impacto de nuestras inversiones financieras

Vamos a incluir los resultados de nuestras inversiones (en este ejemplo Depósitos a plazo, Fondos Mutuos e ETFs). Acá registramos las ganancias o pérdidas producto de las fluctuaciones y dividendos que vayan generando las inversiones.

Todo esto lo vamos a automatizar.

Impacto de nuestras propiedades

Luego incluimos el impacto financiero de las inversiones en propiedades. Incluimos arriendos recibidos y la plusvalía.

La línea de arriendos recibidos creo que es bien intuitiva. Sin embargo, además de los arriendos que recibas deberás pagar contribuciones trimestralmente por tus propiedades y quizás algunos gastos adicionales (mantenimientos, gastos comunes en caso de vacancia, etc). Todo eso podrías incluirlo en esta línea con un valor negativo.

Dado que en este ejemplo estamos asumiendo que se mantiene el valor de la propiedad en UF, a medida que la UF aumente, aumentará el valor de la propiedad y ese aumento lo registraremos como una ganancia en esta línea.

Impacto de la deuda

En la línea 53 vamos a incluir los intereses y seguros del crédito hipotecario. Acá no estamos incluyendo la amortización porque no es un gasto. Y por lo tanto del total que le pagas al banco cada mes, solo una parte se registrará en esta sección. Si quieres saber cuánto de lo que pagas es amortización, intereses y seguros puedes ver la tabla de desarrollo que te entregó tu banco cuando tomaste el crédito.

Luego en la línea 54 incluimos una pérdida porque mientras más suba la UF más aumentará nuestra deuda hipotecaria. Recuerda que los créditos hipotecarios suelen ser en UF. Y por lo tanto si la UF sube, entonces sube el monto de nuestro crédito. Ese aumento del monto del crédito es una pérdida (aumentan los pasivos pero no aumentan los activos, y por lo tanto disminuye nuestro patrimonio).

Ahorros Previsionales

En la línea 56 vamos a incluir la ganancia o pérdida experimentada en tus ahorros previsionales.

La cantidad que tienes en tus ahorros previsionales depende de los aportes que hagas y de la rentabilidad que tengan tus fondos. Un aporte no es una ganancia y por lo tanto en teoría no debería registrarse en tu Estado de Resultados (es cambiar un activo (caja) por otro (inversión previsional)).

Sin embargo, hay parte de nuestro sueldo bruto que no lo recibimos mes a mes (no está en el sueldo líquido) pero que de todas formas lo estamos ganando. Por ejemplo, lo que aportas cada mes a tus ahorros previsionales: Es un monto que ganas pero no lo ves en tu sueldo líquido.

Debemos registrar esa ganancia en algún lado. Y por simplicidad la vamos a incluir en esta línea.

Por lo tanto, en la línea 56 vamos a ver el impacto mezclado entre la rentabilidad de nuestros fondos y los aportes que hemos realizado. Y la fórmula que tendremos será simplemente la diferencia en el saldo de nuestros ahorros entre un mes y el siguiente.

Utilidad

Para terminar, la Utilidad es la suma de todos los impactos anteriores.

La Utilidad es realmente en cuánto cambió tu Patrimonio. Es la ganancia neta que lograste en el mes (o trimestre o año).

Éste es el número que deberías mirar para saber realmente cómo te fue en un mes en particular de manera agregada.

En la foto de abajo se ve un número negativo por $11,5 millones. Por ahora se ve ese número porque no hemos completado todas las celdas con fondo celeste ni hemos terminado de construir los Estados Financieros.

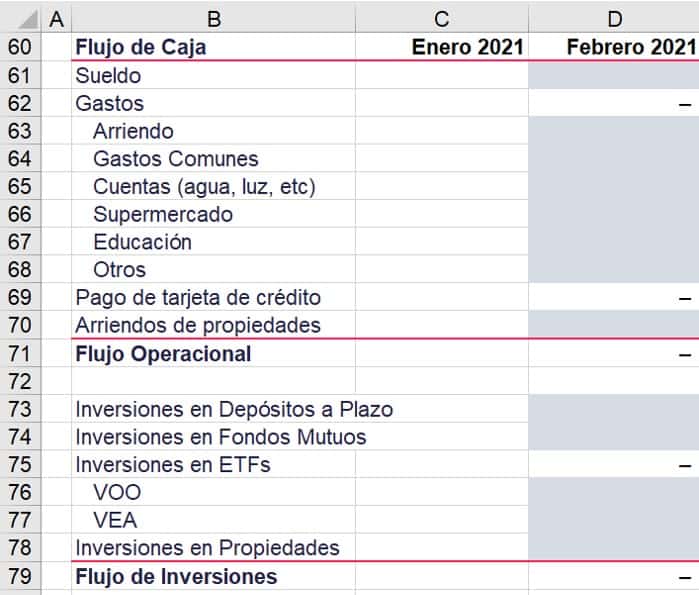

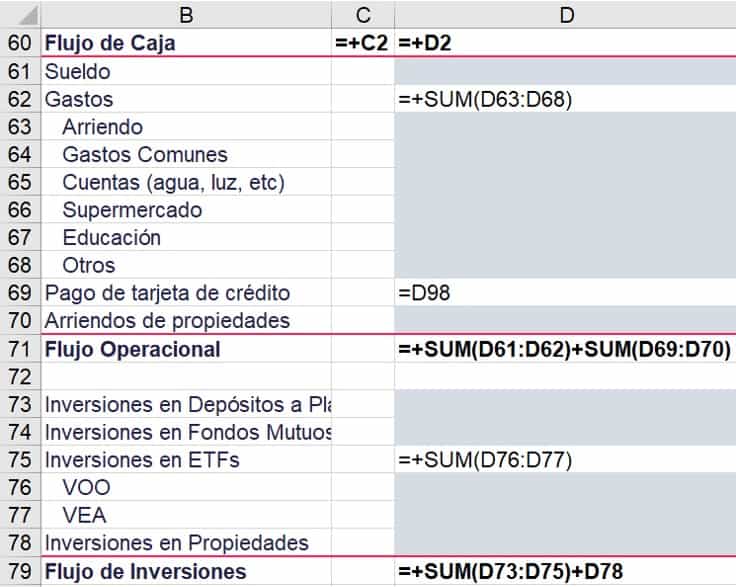

Paso 5: Construye el cascarón de tu Flujo de Caja

Tu flujo de caja son todos los movimientos de tu cuenta bancaria. En otras palabras, cuando vez la cartola de tu cuenta lo que estás viendo es tu flujo de caja, así de simple.

El flujo de caja lo hemos dividido en 3 secciones para tenerlo más ordenado. Esas 3 secciones son las mismas que usan las compañías en sus estados financieros: Flujo Operacional, Flujo de Inversiones y Flujo de Financiamiento.

Flujo de caja Operacional

En una compañía el Flujo de Caja Operacional es el flujo de caja que genera la compañía por el curso normal de sus negocios. Y por lo tanto no considera las inversiones que haga ni los préstamos que pida o que pague.

En nuestro caso consideramos nuestro sueldo y los gastos que pagamos en nuestra vida cotidiana.

Flujo de Caja de Inversiones

En esta sección las compañías registran las inversiones que realizan o la caja que reciben producto de la venta de sus inversiones.

En nuestro caso vamos a hacer lo mismo. Registramos nuestras inversiones o las venta de nuestras inversiones.

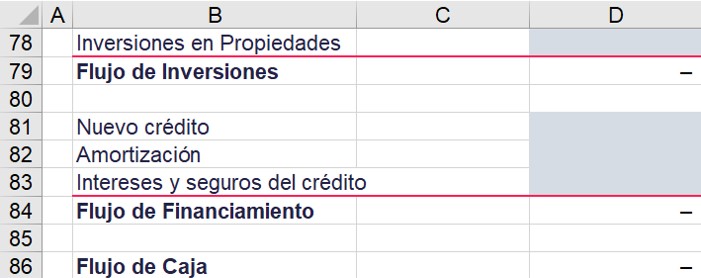

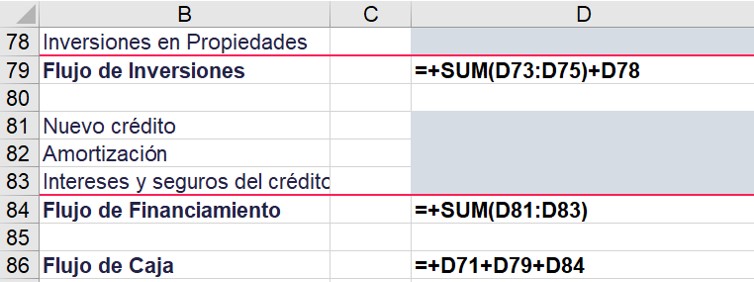

Paso 6: Construye tu Flujo de Caja (continuación)

Flujo de caja de Financiamiento

En esta sección las compañías registran los movimientos producto de sus fuentes de financiamiento. Si la compañía pide un préstamo lo registra acá. Cuando una compañía amortiza un crédito lo registra acá.

En nuestro caso vamos a registrar en esta sección todo lo que tiene que ver con nuestra deuda de largo plazo (los pagos de las tarjetas de créditos los hemos incorporado en el flujo de caja operacional)

Flujo de Caja (total)

Por último, el flujo de caja total es la suma del Flujo de Caja Operacional + Flujo de Caja de Inversiones + Flujo de Caja de Financiamiento.

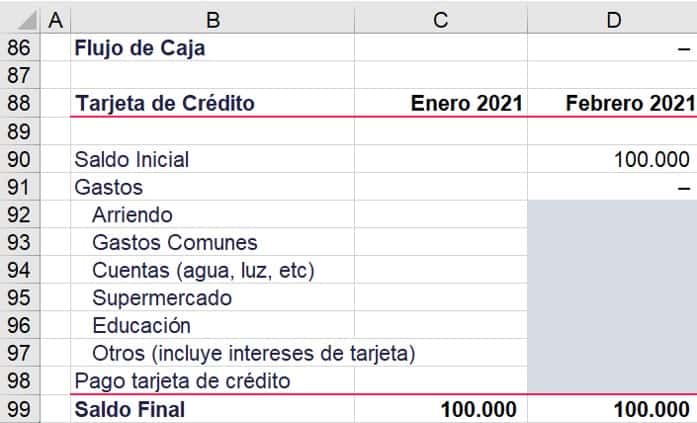

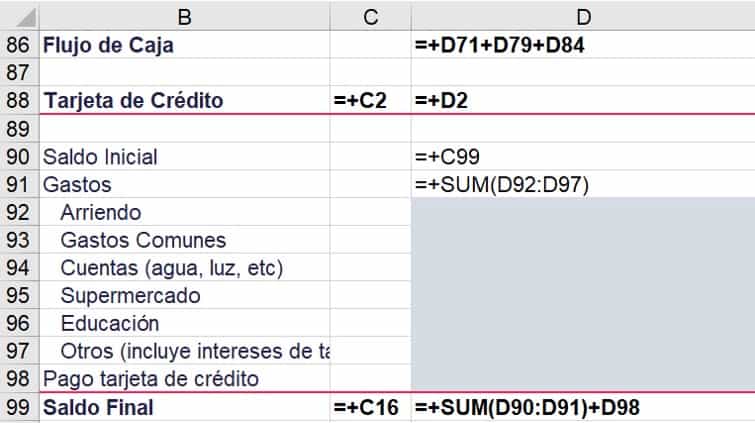

Paso 7: Tarjeta de crédito

Dado que la tarjeta de crédito es un mundo en sí misma, tendremos que realizar una tabla con el detalle de lo que estamos pagando con ella.

Acá vamos a registrar todos los pagos que hicimos con la tarjeta de crédito y los vamos a agrupar por categorías. Además, en la línea 98 vamos a registrar cada vez que pagamos el saldo de nuestra tarjeta de crédito.

Dado que cuando pagamos nuestra tarjeta de crédito lo hacemos con el monto que tenemos en nuestra cuenta corriente, la línea 98 está unida a la línea 69 (puedes ver el detalle en el ejemplo con fórmulas del paso 5).

El saldo final de la tarjeta de crédito (línea 99) es un pasivo y por lo tanto también se verá en el Balance en la línea 16 (ver paso 2).

Paso 8: Completar los Estados Financieros

Una vez que tengamos listo el cascarón, podemos copiar la columna con las fórmulas hacia la derecha para tener un cascarón para varios meses futuros.

Y también podemos comenzar a completar las celdas que pintamos celeste.

En este ejemplo vamos a asumir lo siguiente:

- Febrero: Es un mes normal con ingresos y gastos cotidianos. Además nuestras inversiones tienen fluctuaciones normales.

- Marzo: Mes normal. Pero además decidimos comprar una propiedad que cuesta $45 millones. Parte de ese precio lo pagamos con nuestros ahorros ($5 millones) y parte con un crédito hipotecario ($40 millones).

- Abril: Mes normal, pero además decidimos vender nuestros depósitos a plazos e invertir en el ETF “VEA”.

Finalmente nuestros Estados Financieros quedarían de la siguiente forma. Puedes ver que el “check” de la fila 21 es siempre cero y por lo tanto el balance está “balanceado”.

En algunos casos puede ser visualmente dificil distinguir algunos números si hay mucho detalle. Por ejemplo en los Estados Financiera hay bastante apertura al separar por medio de pago. Una forma de resolver esto es agrupando filas. De esta forma puedes abrir o cerrar distintos grupos de filas para que sea más fácil de visualizar.

Para hacer eso debes seleccionar las filas que quieras agrupar y hacer clic en Datos > Esquema > Agrupar.

¿Cómo saber si lo hice bien?

Dado que esta forma de controlar tu situación financiera es rigurosa, es posible hacer algunas comprobaciones para saber si lo hiciste bien.

Comprobaciones Contables

En primer lugar vamos a comprobar que las 3 relaciones que vimos al principio de esta guía se cumplan.

1. Relación entre Balance y Estado de Resultados

Esta es la relación que estamos comprobando con el check de la fila 21 (en el Paso 2 está la fórmula).

Y ésta es probablemente la relación a la que más atención le debes poner, porque la forma en la que armamos todo esto hace que las otras dos relaciones siempre se cumplan.

Si este “check” no es cero, quiere decir que hay una inconsistencia. No hay otra interpretación.

2. Relación entre Balance y Flujo de Caja

Esta relación se va a cumplir siempre dada la forma en que estructuramos estos Estados Financieros personales, porque la caja del balance la estamos calculando directamente como la caja anterior más el flujo de caja (la fórmula se puede ver en el Paso 2)

3. Balance "balanceado"

Esta relación siempre se va a cumplir porque el Patrimonio del balance ya lo estamos calculamos directamente con la fórmula de Activos menos Pasivos.

Comprobaciones con la Realidad

Si se cumplen las 3 relaciones de arriba entonces contablemente hace sentido lo que construimos.

Ahora debemos comprobar que los números se apeguen a la realidad

1. Caja en el Balance

La Caja en los Activos del Balance la definimos como el monto que tenemos en nuestra cuenta bancaria. Por lo tanto, el monto que tenemos ahí debe ser el mismo que teníamos en nuestro banco en la fecha del balance.

Si son distintos quiere decir que hay egresos (o ingresos) de nuestra cuenta corriente que no estamos considerando en nuestro flujo de caja.

2. Saldo en tarjeta de Crédito

En el Paso 7 incluimos un detalle de la Tarjeta de Crédito que usamos como soporte para la construcción de nuestros Estados Financieros personales.

Sin embargo, debemos asegurarnos que el saldo final de la tarjeta de crédito (línea 99) sea exactamente igual al saldo utilizado en nuestra tarjeta de crédito real el día al que estamos haciendo el Balance (que en nuestro caso es el último día de cada mes).

Si no son iguales quiere decir que hay algo que no se esta considerando en la tabla de la tarjeta de crédito (ya sea un gasto o el pago de la tarjeta de crédito).

Ojo que el saldo final no es lo mismo que saldo facturado. El saldo final es el cupo que tenías usado en tu tarjeta al momento en que hiciste el balance (como ya dijimos, en este ejemplo es al último día de cada mes).

Por lo tanto, si tu tarjeta factura el día 20 de cada mes, deberás sumarle al monto facturado todas las transacciones y pagos a la tarjeta que ocurrieron después del día 20 en ese mismo mes.

Y ese monto deberá ser igual al número de la fila 99.

Reflexión

Esta es una forma rigurosa de llevar el control de tus finanzas. Y te permite saber exactamente lo que tienes, y de dónde lo obtienes. Permite saber exactamente cada peso que sale de tu poder y cada peso que llega.

En otras palabras, podrás llevar el control de tus finanzas a otro nivel.

Si no logras balancear tu Balance, eso significa que o no sabes lo que tienes, o no sabes a dónde se fue lo que tenías, o de dónde viene lo que tienes. En otras palabras, un balance no balanceado significa que no tenemos claridad absoluta sobre nuestras finanzas.

Al principio probablemente te parecerá complejo hacer esto, pero con el tiempo se te hará fácil. Y de a poco descubrirás que esta metodología es bastante flexible porque puedes decidir qué contabilizar y qué no (en este caso hay varias cosas que no contabilizamos para facilitar el ejercicio, por ejemplo un vehículo). Además tú decides cómo quieres contabilizar las cosas (por ejemplo la propiedad la contabilizamos a un valor constante en UF).

Conclusión

No vamos a mentir. Esta forma de llevar el control de tus finanzas no se podría catalogar como “simple”, y por lo tanto puede espantar a más de uno.

Si no te quieres meter en esto es valido (lo perfecto es enemigo de lo bueno), y en ese caso puedes optar por llevar un control simplificado de tus finanzas, aunque es necesario reconocer que los números que tendrás no serán rigurosos.

Lo importante es que lleves el control de alguna forma. Y para nosotros es importante explicarte cómo hacerlo de manera rigurosa (sino estaríamos fallándole a nuestra misión de educación financiera de verdad).

Como un comentario adicional, probablemente llevar el control de tus finanzas con la metodología que estamos exponiendo en esta guía generará una externalidad positiva: te permitirá internalizar el funcionamiento y relación de los Estados Financieros. Los principios que estamos aplicando acá son bastante parecidos a los que usan las compañías, así que estarás desarrollando una destreza financiera adicional.

¡No dudes en preguntarnos si tienes dudas sobre cómo contabilizar ciertas cosas para mantener tu balance balanceado!

Y tú, ¿Cómo llevas el control de tus finanzas?

Pingback: Contabilidad Personal: lleva el control de tus finanzas - Finanzas Personales

Para estos efectos existen, además del confiable excel, herramientas gratuitas con sistemas de registro de doble entrada, que guardan los archivos en texto llano y permiten generar todos los estados financieros, más muchas otras formas de reporte. Acá hay una página donde se puede conocer más al respecto: https://plaintextaccounting.org/

Good https://lc.cx/xjXBQT

Good https://lc.cx/xjXBQT

Awesome https://t.ly/tndaA

Awesome https://urlr.me/zH3wE5

Awesome https://rb.gy/4gq2o4

Good https://is.gd/N1ikS2

Awesome https://is.gd/N1ikS2

Awesome https://is.gd/N1ikS2

Very good https://is.gd/N1ikS2

Good https://is.gd/N1ikS2

https://shorturl.fm/bODKa

https://shorturl.fm/FIJkD

https://shorturl.fm/XIZGD

https://shorturl.fm/TbTre

https://shorturl.fm/bODKa

https://shorturl.fm/6539m

https://shorturl.fm/XIZGD

https://shorturl.fm/N6nl1

https://shorturl.fm/a0B2m

https://shorturl.fm/a0B2m

https://shorturl.fm/5JO3e

https://shorturl.fm/a0B2m

https://shorturl.fm/FIJkD

https://shorturl.fm/YZRz9

https://shorturl.fm/fSv4z

https://shorturl.fm/VeYJe

https://shorturl.fm/hevfE

https://shorturl.fm/YZRz9

https://shorturl.fm/I3T8M

Become our affiliate and watch your wallet grow—apply now! https://shorturl.fm/qWWf1

Get paid for every referral—sign up for our affiliate program now! https://shorturl.fm/uGJLm

Become our affiliate and watch your wallet grow—apply now! https://shorturl.fm/BaGpp

Start earning on autopilot—become our affiliate partner! https://shorturl.fm/AHHyz

Promote our products—get paid for every sale you generate! https://shorturl.fm/lm6z2

Get rewarded for every recommendation—join our affiliate network! https://shorturl.fm/xTp9h

Join our affiliate program today and earn generous commissions! https://shorturl.fm/oDz4h

Become our affiliate—tap into unlimited earning potential! https://shorturl.fm/UHyBf

Start sharing, start earning—become our affiliate today! https://shorturl.fm/GiGaq

Join our affiliate community and maximize your profits—sign up now! https://shorturl.fm/8UBgi

Share our link, earn real money—signup for our affiliate program! https://shorturl.fm/XtLWX

Monetize your audience—become an affiliate partner now! https://shorturl.fm/8eDI1

Sign up and turn your connections into cash—join our affiliate program! https://shorturl.fm/BIz8E

Join forces with us and profit from every click! https://shorturl.fm/uOoyj

Maximize your earnings with top-tier offers—apply now! https://shorturl.fm/Egfi3

Get paid for every click—join our affiliate network now! https://shorturl.fm/VwYaL

Get started instantly—earn on every referral you make! https://shorturl.fm/OyRzJ

Get rewarded for every recommendation—join our affiliate network! https://shorturl.fm/QgqFy

Start profiting from your traffic—sign up today! https://shorturl.fm/nKPY3

Join our affiliate program and watch your earnings skyrocket—sign up now! https://shorturl.fm/rKSYe

Share our link, earn real money—signup for our affiliate program! https://shorturl.fm/qCKnt

Promote our products and earn real money—apply today! https://shorturl.fm/7OIGC

Earn up to 40% commission per sale—join our affiliate program now! https://shorturl.fm/hnv9M

Share our products and watch your earnings grow—join our affiliate program! https://shorturl.fm/eVe43

Share our offers and watch your wallet grow—become an affiliate! https://shorturl.fm/YdsEm

Start sharing our link and start earning today! https://shorturl.fm/Jldon

Become our affiliate and watch your wallet grow—apply now! https://shorturl.fm/T6LwI

Become our partner and turn clicks into cash—join the affiliate program today! https://shorturl.fm/7xdem

Start sharing our link and start earning today! https://shorturl.fm/jj7ng

Partner with us and enjoy high payouts—apply now! https://shorturl.fm/AljCH

Monetize your influence—become an affiliate today! https://shorturl.fm/vBVe3

https://shorturl.fm/Gvjhh

https://shorturl.fm/BuTG9

https://shorturl.fm/YVH9a

https://shorturl.fm/b6DZe

https://shorturl.fm/XOXFL

https://shorturl.fm/VcaQm

https://shorturl.fm/EqbbS

https://shorturl.fm/dun6S

https://shorturl.fm/DZT98

https://shorturl.fm/WTAGl

https://shorturl.fm/xM2YX

https://shorturl.fm/97eGo

https://shorturl.fm/ZLXtF

https://shorturl.fm/1pn8P

https://shorturl.fm/dRkfm

https://shorturl.fm/GYWxE

https://shorturl.fm/3JUCJ

https://shorturl.fm/fEb6q

https://shorturl.fm/87bV5

https://shorturl.fm/o9cja

https://shorturl.fm/FoMnr

https://shorturl.fm/gjBmD

https://shorturl.fm/b4XbM

https://shorturl.fm/zjCAv

https://shorturl.fm/uEYht

https://shorturl.fm/qIaTN

https://shorturl.fm/RmN1g

https://shorturl.fm/kBRx7

https://shorturl.fm/xEDog

https://shorturl.fm/VxDO4

https://shorturl.fm/ytla5

https://shorturl.fm/2YtrL

https://shorturl.fm/FYYwi

https://shorturl.fm/TrcYR

https://shorturl.fm/Afous

https://shorturl.fm/yqtQE

https://shorturl.fm/mWdpL

https://shorturl.fm/VJGyO

https://shorturl.fm/sVeLF

https://shorturl.fm/nDRYB

https://shorturl.fm/ahg0l

https://shorturl.fm/0PVf5

https://shorturl.fm/JX7xr

https://shorturl.fm/pIZIw

https://shorturl.fm/Vl8F7

https://shorturl.fm/1gSrV

https://shorturl.fm/Phljb

https://shorturl.fm/uAQtC

https://shorturl.fm/IgOpn

https://shorturl.fm/4YKc0

https://shorturl.fm/ZIpAi

https://shorturl.fm/lNdxu

https://shorturl.fm/K5aAy

https://shorturl.fm/gnW7J

https://shorturl.fm/618KB

https://shorturl.fm/zRHaF

https://shorturl.fm/R9ELw

https://shorturl.fm/VQuh0

https://shorturl.fm/SNjlS

https://shorturl.fm/hkUvh

https://shorturl.fm/EFrGT

https://shorturl.fm/oYlmi

https://shorturl.fm/zsffx

https://shorturl.fm/CVkQp

https://shorturl.fm/nkPUy

https://shorturl.fm/7tz93

https://shorturl.fm/gK70N

https://shorturl.fm/RtOQW

https://shorturl.fm/ut7oA

https://shorturl.fm/zfLop

https://shorturl.fm/UxBRA

https://shorturl.fm/yxRfu

https://shorturl.fm/hmNkA

https://shorturl.fm/0mdMJ

https://shorturl.fm/JC2BN

https://shorturl.fm/Hx75W

https://shorturl.fm/1rfyS

https://shorturl.fm/Z8YW8

https://shorturl.fm/txS3f

https://shorturl.fm/0S5Do

https://shorturl.fm/4Dz4i

Earn your airdrop on Aster https://is.gd/ZceEI6

Earn your airdrop on Aster https://is.gd/ZceEI6

Join our affiliate community and earn more—register now!

Your audience, your profits—become an affiliate today!

Monetize your traffic with our affiliate program—sign up now!

Become our partner now and start turning referrals into revenue!

Unlock top-tier commissions—become our affiliate partner now!

Monetize your audience—become an affiliate partner now!