Premios Nóbel en Finanzas

Hemos comentado en varias oportunidades que existe conocimiento, investigaciones y descubrimientos en el mundo de las finanzas y de las inversiones.

Hay conocimiento que puedes usar a tu favor para tomar mejores decisiones financieras.

Y en este artículo vamos a hacer un recorrido breve por aquellos investigadores que obtuvieron un Premio Nóbel por sus aportes.

Hay muchos otros investigadores que hecho importantes contribuciones, pero en este artículo nos vamos a concentrar en aquellos que lograron un Nóbel.

¿Por qué hacer este artículo?

El propósito de este sitio no es que consigas un doctorado en finanzas, ¡ni mucho menos!, pero sí queremos mostrarte que hay mucho conocimiento allá afuera.

Normalmente a medida que más sabemos, más conciencia tomamos de lo que no sabemos. Es decir, pasamos de “no saber lo que no sabemos” a “saber lo que no sabemos”.

Y con estas líneas no busco hacerte ver lo que no sabes porque sí, sino que para que la próxima vez que escuches a un gurú, o a un “crack” indicándote qué debes hacer o dónde invertir, te preguntes qué tan preparado está.

Puede que esos gurús le hayan acertado un par de veces, pero no por eso han tomado (ni han recomendado) buenas decisiones. Como mencionamos en este artículo, en un mundo de incertidumbre la calidad de una decisión no se mide según su resultado, sino por el proceso mediante el que se tomó esa decisión.

Por último, por curiosidad intelectual puede que descubras algunas áreas de las finanzas que encuentres interesante e incluso puede que después de leer este artículo quieras profundizar por tu lado en algún tema.

Listado de Premios nóbel por su aporte a las finanzas

No existe el premio nobel en Finanzas, pero sí el premio nobel en Economía. Y aunque finanzas y economía no son lo mismo, de alguna forma se relacionan.

Así que es posible encontrar personajes que han obtenido el premio nobel de economía específicamente por su contribución a las finanzas.

U otros que obtuvieron un premio nobel por su contribución a economía, pero que de todas formas hicieron valiosos aportes al conocimiento financiero.

A continuación seleccionamos una lista premios Nóbel de Economía y que ha nuestro juicio arbitrario realizaron un aporte más que significativo al desarrollo del conocimiento financiero.

En la primera sección simplemente los nombramos y copiamos la descripción oficial del motivo por el que les fue otorgado el reconocimiento (según el sitio oficial de los premios nobel).

Luego, en la segunda sección de este artículo, viene lo que realmente agrega valor: una descripción (bien breve) en palabras lo más simple que pudimos de algunos aportes que realizaron al conocimiento financiero.

El listado

Paul Samuelson (estadounidense, 1970): “por el trabajo científico a través del que desarrolló teoría económica estática y dinámica, y activamente contribuyó a elevar el nivel de análisis de la ciencia económica”.

Franco Modigliani (italiano, 1985): “por sus análisis pioneros sobre el ahorro y los mercados financieros”.

Harry Markowitz, Merton Miller, William Sharpe (estadounidenses, 1990): “por un nuevo método para determinar el valor de derivados”.

Merton, Scholes (estadounidense, canadiense 1997): “por un nuevo método para determinar el valor de derivados”.

Daniel Kahneman y Vernon Smith (USA-Israel, 2002): “por haber integrado aspectos de la teoría psicológica en la ciencia económica, especialmente en lo relacionado al juicio humano y a la toma de decisiones bajo incertidumbre” (Kahneman), y “por haber establecido experimentos de laboratorios como herramienta de análisis económicos empíricos, especialmente en el estudio de mecanismos alternativos de mercados”.

Eugene Fama, Lars Peter Hansen, Robert Shiller (estadounidenses, 2013): “por sus análisis empíricos sobre el precio de los activos”.

Richard Thaler (estadounidense, 2017): “por sus contribuciones a la economía conductual”.

Aportes al conocimiento financiero

Cada uno de los personajes listados es una eminencia.

A continuación resumimos muy brevemente el aporte al conocimiento financiero que aportó cada uno de ellos. Pero antes de partir hacemos algunas aclaraciones:

¿Estamos mencionando todos los aportes que hizo cada uno de ellos? ni de cerca.

¿Estamos dejando fuera del tintero contribuciones importantes que hicieron? absolutamente, pero intentamos dar una pincelada (muy superficial) a algunos puntos que arbitrariamente consideramos interesantes.

¿El premio nobel de cada uno se les otorgó específicamente por las contribuciones que estamos describiendo? en algunos casos sí y en algunos casos no.

Hechas esas aclaraciones vamos al grano:

Paul Samuelson (USA 1970)

Las contribuciones de Samuelson son numerosas.

Sin embargo, enfocándonos específicamente en el lado financiero (y no económico), creo que vale la pena resaltar su contribución al desarrollo de la Hipótesis de Mercado Eficiente, en particular con su publicación de 1965.

La Hipótesis de Mercado Eficiente ha sido un punto de análisis y debate constante a lo largo de las últimas décadas.

¿En qué consiste? de forma ultra resumida señala que los precios de los activos financieros (por ejemplo, las acciones) tienen incorporada toda la información disponible. Y por lo tanto sería imposible predecir retornos futuros en base a retornos pasados o en base a otras informaciones disponibles (porque esa información que estás viendo ya está siendo considerada en el precio actual).

Y dado que toda la información disponible ya se encuentra incorporada en los precios, sería imposible ganarle de forma sostenida al mercado (cuando digo “ganarle” me refiero a tener una mayor rentabilidad para activos igualmente riesgosos).

Franco Modigliani (Italia 1985)

Franco Modigliani junto con Merton Miller desarrolló el teorema de Modigliani-Miller (en 1958).

Esa publicación famosísima es un must (obligado leer) para aquellos que se estén introduciendo al mundo financiero, principalmente en el área de las finanzas corporativas.

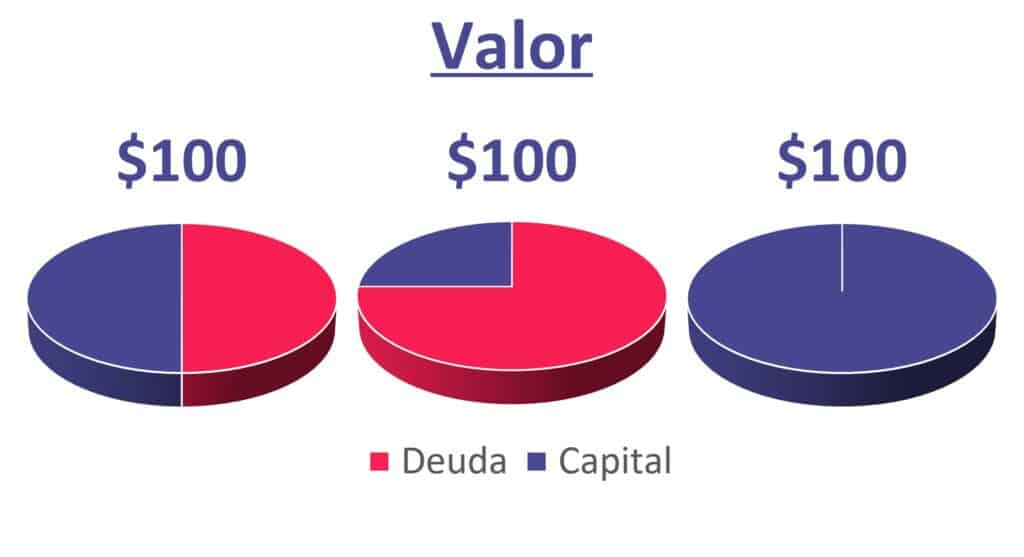

Cuando se habla de la “estructura de capital” de una compañía, a lo que se hace referencia es a cómo se financió la compañía. En otras palabras “quién puso la plata”. Puede que una parte la hayan puesto los accionistas y que otra parte se haya financiado con un préstamo bancario (deuda), por ejemplo.

Ese teorema de Modigliani-Miller dice que la estructura de capital que tenga una compañía es irrelevante para su valor de mercado. Es decir, que para el valor de mercado de la compañía da lo mismo si la compañía se financió con deuda o con capital de los accionistas.

Al tener más o menos deuda, lo único que cambiaría es cómo se reparte la “torta” entre los accionistas y los prestamistas.

Visualmente sería algo así:

En este ejemplo vemos tres proporciones distintas en cómo una compañía está capitalizada.

En el primer ejemplo, la mitad del capital que tiene la compañía corresponde a Deuda y la mitad a capital aportado por los accionistas.

El segundo ejemplo considera que el 25% del capital fue aportado por los accionistas y el 75% a través de deuda.

Y finalmente el tercer ejemplo asume que todo el capital fue aportado por los accionistas.

Según Modigliani-Miller, la estructura de capital (es decir, cuánto del capital de la compañía fue aportado con deuda y cuánto con capital de los accionistas), no tiene ningún impacto en el valor de la compañía como un todo. Y lo único que cambiaría (como mencionamos antes) es cómo se reparte la “torta” (en este ejemplo la “torta” son los $100 de valor) entre accionistas y bancos (asumiendo que es deuda bancaria).

Este teorema se basa en varios supuestos subyacentes. Por ejemplo asume una inexistencia de impuestos, que no hay costo de quiebra, y otros.

Harry Markowitz, Merton Miller, William Sharpe (USA, 1990)

Harry Markowitz

Probablemente la mayor contribución de Markowitz a las finanzas es la teoría de portafolio, que incluye, entre otras cosas, los beneficios de la diversificación. En este artículo sobre diversificación nos hemos basado fuertemente en contribuciones hechas por Markowitz.

De forma resumida, las contribuciones de Markowitz permiten señalar que a través de la diversificación sería posible realizar una optimización de un portafolio de inversión, de tal manera de aumentar el retorno esperado del portafolio y al mismo tiempo eliminar riesgo, dependiendo del nivel de correlación que tengan los componentes del portafolio de inversión.

Este tema es bastante interesante, así que te recomiendo que no te pierdas nuestro artículo sobre diversificación (nuevamente te dejo el link acá).

Merton Miller

Respecto a Merton Miller, ya hemos comentado algo cuando revisamos las contribuciones de Franco Modigliani y el teorema Modigliani-Miller respecto a la irrelevancia de la estructura de capital para el valor de una compañía (bajo ciertos supuestos).

Miller, y Modigliani, también señalaron unos años más tardes (en 1961) que la política de dividendos de una compañía también sería irrelevante para el accionista: por ejemplo si una compañía paga $10 mañana, entonces su valor de mercado caerá $10 y por lo tanto de cara al accionista es irrelevante.

Siguiendo esta idea, el valor de una compañía dependería de lo que ellos denominan consideraciones “reales”. Es decir, de la capacidad de los activos de generar ganancias y de sus políticas de inversión, y no de cómo esas ganancias de “envasan”.

William Sharpe

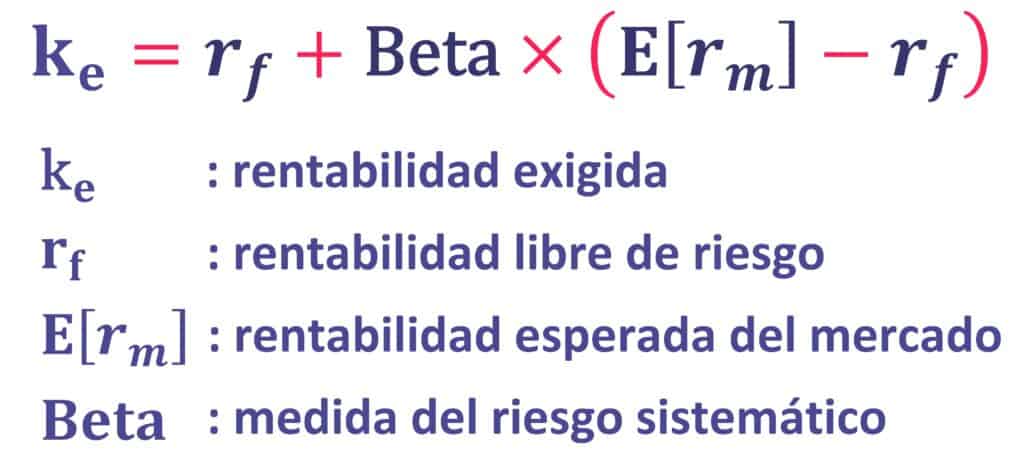

Por último, William Sharpe es el padre del Capital Asset Pricing Model (“CAPM”) que comentamos en este artículo. El CAPM es hoy día probablemente la metodología más utilizada para valorizar activos financieros.

William Sharpe divide el riesgo de invertir en una acción en dos. Está el riesgo no-sistemático (riesgo que puede eliminarse a través de la diversificación) y el riesgo sistemático (riesgo no diversificable).

Dado que el riesgo no-sistemático se puede eliminar a través de diversificación, entonces el inversionista solo recibirá un premio por el riesgo sistemático.

Estos conceptos fueron plasmados en la famosa ecuación para determinar el retorno que el mercado le exigiría a un activo (y por lo tanto determina su valor):

William Sharpe también tiene su propio ratio (que es bastante conocido por lo demás): el Sharpe Ratio. Este ratio mide qué tan eficiente es el riesgo que se está tomando.

Robert Merton y Myron Scholes (USA, Canada 1997)

Myron Scholes

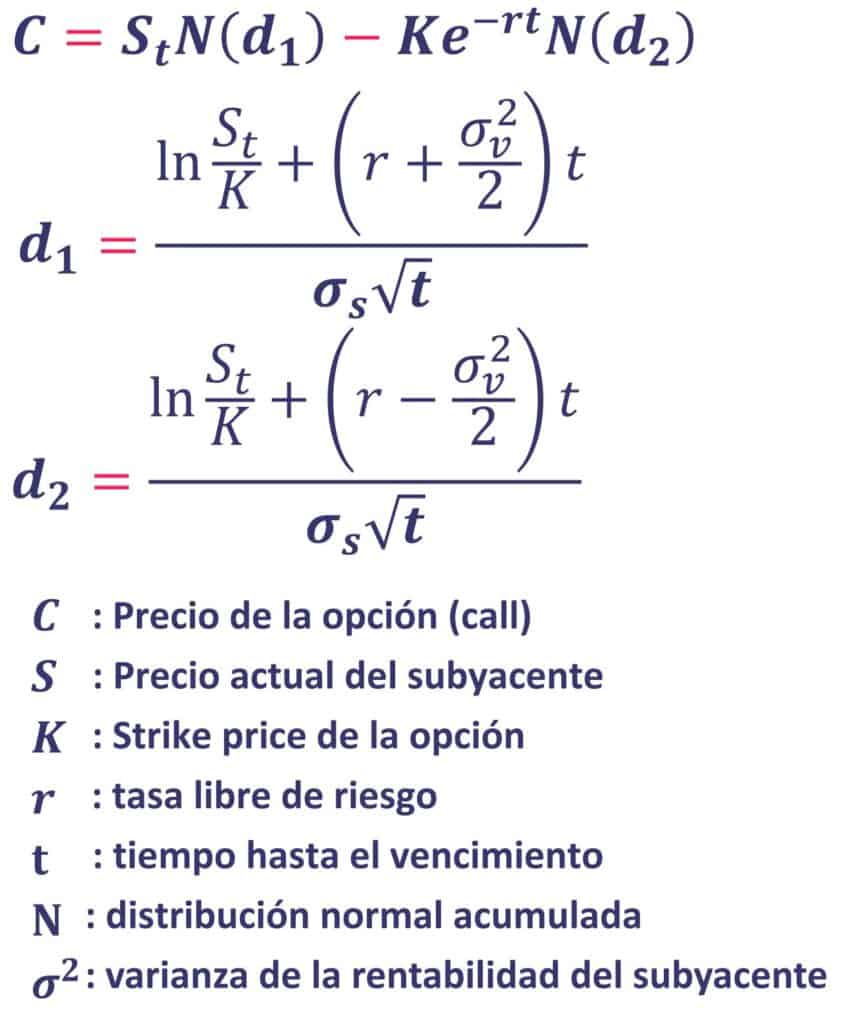

Fisher Black y Myron Scholes (1973) desarrollaron la muy conocida ecuación de Black-Scholes, que permite valorizar las opciones.

Lo más probable es que para la gran mayoría de quienes leen este artículo esta fórmula no les será de utilidad (dado que son finanzas bien avanzadas), pero de todas formas lo vamos a explicar.

Las opciones son un derivado (y los derivados son instrumentos financieros sofisticados). De forma muy resumida, una opción es un instrumento que puedes comprar (y vender) y que le da a su dueño la opción, pero no la obligación, de comprar o vender un activo subyacente (por ejemplo una acción en particular) a un precio predeterminado (“strike price”) más adelante.

Con creatividad e ingeniería financiera es posible crear activos sintéticos mezclando distintos derivados, entre ellos las opciones, con instrumentos más tradicionales. Pero estamos hablando de temas financieros bastantes avanzados.

La fórmula de Black-Scholes permite valorizar esas opciones, y toma en consideración varios componentes: volatilidad del subyacente, tiempo restante para que expire la opción, precio spot del activo subyacente, strike price, tasa de descuento, tasa libre de riesgo.

No te asustes, pero visualmente se ve así:

Fisher Black falleció en 1995 (antes de que se otorgara este premio nobel). Si no muy probablemente también hubiera sido reconocido con este premio.

Robert Merton

Robert Merton contribuyó al desarrollo de la ecuación de Black-Scholes, y de hecho en el paper de Black y Scholes (1973) de hacen varias menciones al aporte de Merton.

Adicionalmente, Merton (también en 1973) expandió la ecuación de Black-Scholes.

Por ejemplo, propuso una ecuación que permite valorizar opciones del tipo “Americanas”, que a diferencia de las “Europeas” pueden ser ejecutadas en cualquier momento antes de su vencimiento.

Daniel Kahneman y Vernon Smith (USA, Israel 2002)

Daniel Kahneman es uno de nuestros favoritos. Y al igual que Vernon Smith ha realizado grandes investigaciones en el campo de las finanzas conductuales (conocidas en inglés como “behavioral finance”).

Las finanzas conductuales buscan explicar cómo nosotros, los individuos, tomamos decisiones en ambientes de incertidumbre.

Y en este sentido se ha descubierto un enorme listado de sesgos en la toma de decisiones, y que influyen en que tanto tú como yo tomemos decisiones subóptimas.

Esos sesgos pueden separarse entre sesgos emocionales y sesgos cognitivos.

Algunos ejemplos de sesgos son el exceso de confianza (overconfidence) en el cual podemos sobre estimar nuestra capacidad de predecir eventos futuros (ej: rentabilidad de ciertas inversiones) y tal vez subestimar los riesgos.

O como el sesgo de confirmación (confirmatory bias) que consiste tomar en consideración la información que refuerza nuestra hipótesis e ignorar (o darle menos peso) a aquella información que la refuta.

Estos son solo dos de un extenso listado de sesgos que te influyen, lo quieras o no. Al igual que a nosotros.

En este artículo hablamos bastante sobre las finanzas conductuales.

Teoría Prospectiva (Prospect Theory)

Una de las grandes contribuciones de Kahneman fue su teoría prospectiva. Esta teoría explica intenta explicar cómo tú y nosotros tomamos nuestras decisiones en incertidumbre dependiendo del riesgo implícito.

La teoría prospectiva se basa en la Aversión a la Pérdida, que consiste en que el dolor psicológico de perder es mayor que el beneficio psicológico de ganar una misma cantidad.

Y al desarrollar esta idea, explica por qué al enfrentarnos a dos decisiones malas, tendemos a optar por aquella más riesgosa para intentar disminuir nuestra pérdida; y cuando nos encontramos entre dos decisiones buenas, tendemos a optar por la menos riesgosa para asegurar nuestra ganancia.

Las implicancias de esto para nuestras inversiones y decisiones financieras en general pueden ser elevadas. Y en este artículo profundizamos más sobre esto.

Eugene Fama, Lars Peter Hansen, Robert Shiller (USA, 2013)

Eugene Fama

Entre otras muchísimas cosas, Fama realizó bastantes trabajos sobre la Hipótesis de Mercado Eficiente (como ya la mencionamos acá no la volveré a describir), y en 1970 define 3 tipos de eficiencia de los mercados:

1. Eficiencia débil: en estos casos el precio del activo (ej: una acción) ya está considerando la información pasada (por ejemplo, sus precios históricos). Y por lo tanto si el mercado opera con la forma débil de eficiencia no se podrán predecir los precios futuros mirando, por ejemplo, los precios históricos.

2. Eficiencia semi-fuerte: en estos casos el precio del activo además de ya considerar la información pasada, también ya incluye toda la información disponible públicamente (por ejemplo la información de los estados financieros de la compañía). Y por lo tanto en estos casos no tendría sentido realizar análisis financieros para encontrar acciones que estén subvaloradas, porque ningún inversionista puede ganar una ventaja en predecir el precio futuro de un activo dado que toda esa información ya está incorporada en el precio. Solo podrían tener una ventaja aquellos inversionistas que tuvieran acceso a información privada y que hicieran uso de ella.

3. Eficiencia fuerte: en estos casos el precio del activo incluye la información histórica, incluye la información pública, y además ya incluye la información que es privada. En este caso ningún inversionista, ni siquiera aquellos con acceso a información privada, tendrían una ventaja para poder ganarle al mercado de forma sostenida.

Fama años más tardes (1991) planteó que en algunas situaciones el mercado es altamente eficiente (cuando sale a la luz nueva información sobre las compañías sus precios se ajustan rápidamente), pero en otras situaciones no lo es tanto.

Modelo de 3 Factores (Fama y French)

Eugene Fama es una eminencia. Y vale la pena mencionar otro gran aporte que hizo al mundo financiero.

En la búsqueda por descifrar el premio por riesgo de las acciones (y de otros activos financieros), Fama junto con Kenneth French (1992 y luego en 1993) dieron nacimiento al Modelo de 3 Factores.

En sus investigaciones descubrieron empíricamente 3 factores de riesgo que explican los retornos accionarios: el tamaño de la compañía (Size), el precio al que transa (Book Value/Market Value) y el exceso de retorno del mercado.

¿Recuerdas el CAPM que mencionamos acá y también en este artículo? Ahora en vez de un factor (que en CAPM era el Beta, o riesgo sistemático) estamos hablando de 3 factores que explican el retorno de un activo accionario. El modelo de 3 factores es una expansión del CAPM.

Según este modelo, compañías más pequeñas, compañías que transan a un mayor ratio Book Value/Market Value y mientras mayor es el retorno del mercado, mayor tiende a ser el retorno de la acción.

Además del modelo de 3 factores, desarrollan un modelo similar para bonos. Pero por ahora lo dejaremos hasta acá.

¿Quieres un spoiler? en investigaciones posteriores se añadieron más factores a este modelo.

Lars Peter Hansen

Hansen es un “econométrico”, es decir, un economista especialista en econometría. Y la econometría es una ciencia que se basa fuertemente en métodos estadísticos para encontrar relaciones entre variables económicas.

Con esto ya debes imaginarte que sus contribuciones son “cabezonas”, así que no nos vamos a alargar mucho.

Una de las principales contribuciones de Hansen fue la aplicación de un método econométrico llamado GMM (Generalized-Methods of Moments estimators) para modelos de valoración de activos.

Robert Shiller

Respecto a Shiller probablemente podríamos decir que es uno de los “fundadores” de lo que hoy conocemos como Finanzas Conductuales (o behavioral Finance en inglés).

Shiller lanza argumentos que cuestionan la Hipótesis de Mercados Eficiente, y comenta que los precios de los activos financieros (por ejemplo, las acciones) están en parte (y a veces dominadas) por dinámicas sociales y/o psicológicas (1984).

También señala que los Inversionistas Inteligentes (Smart Investors) pueden arbitrar a los Inversionistas Irracionales (Irrational Investors), pero que no logran contrarrestarlos por completo, lo que implica que de todas formas terminan generándose anomalías en los precios de los activos (es decir, precios que no reflejan adecuadamente el valor intrínseco de los activos) (2003).

Richard Thaler (USA, 2017)

Thaler aportó al mundo financiero particularmente en el área de behavioral finance.

Uno de sus planteamientos más conocidos es la teoría del empujón (o “nudge” en inglés), en la que basado en numerosos estudios señala que cuando un individuo como tú y como yo nos encontramos frente a dos alternativas, tenderíamos a inclinarnos por la más fácil.

De esta forma, por ejemplo, en un supermercado tenderíamos a comprar aquello que se encuentre en la góndola a la altura de nuestros ojos.

Otro ejemplo de este “nudge” es la diferencia en la tasa de donación de órganos entre aquellos países en que por defecto uno Sí es donante versus aquellos en lo que por defecto uno No es donante. En aquellos en los que por defecto los ciudadanos sí son donantes la tasa de donación es enormemente mayor.

Entrando en temas más financieros, sistemas de pensiones con aportes automáticos funcionan mejor para incentivar los ahorros que un sistema hipotético en el cual tuvieras que realizar manualmente tus aportes (o manualmente inscribirte en un programa de aportes). De la misma forma, sistemas como el nuestro (Chile) en que dependiendo de la edad automáticamente (a menos que nosotros manualmente actuemos) nos van cambiando de multifondo para que el riesgo-retorno se ajuste a nuestra realidad serían positivos.

Conclusión

Espero que este artículo te haya gustado y te sirva para tener una idea general de las investigaciones que se han hecho en el mundo financiero.

Sabemos que este artículo es un poco abstracto en el sentido que puede ser difícil aplicar algunos de estos conceptos en nuestro día a día, pero de todas formas creemos que es importante tener una idea de la teoría financiera general.

En los próximos artículos volveremos a enfocarnos en situaciones más cotidianas, y en cómo tomar mejores decisiones financieras.

Saludos!

por si quieres averiguar más: Bibliografía

1. Samuelson, P. (1965a). Proof that Properly Anticipated Prices Fluctuate Randomly. Industrial Management Review 6(2), 41-49.

2. Modigliani, F., & Miller, M. (1958). The Cost of Capital, Corporation Finance and the Theory of Investment. The American Economic Review, 48(3), 261-297.

3. Miller, M., & Modigliani, F. (1961). Dividend Policy, Growth, and the Valuation of Shares. The Journal of Business, 34(4), 411-433.

4. Black, F., & Scholes, M. (1973). The Pricing of Options and Corporate Liabilities. Journal of Political Economy, 81(3), 637-654.

5. Merton, R. (1973). Theory of Rational Option Pricing. The Bell Journal of Economics and Management Science, 4(1), 141-183.

6. Fama, E. (1970). Efficient Capital Markets: A Review of Theory and Empirical Work. The Journal of Finance, 25(2), 383-417.

7. Eugene F. Fama. (1991). Efficient Capital Markets: II. The Journal of Finance,46(5), 1575-1617.

8. Fama, E., & French, K. (1992). The Cross-Section of Expected Stock Returns. The Journal of Finance, 47(2), 427-465.

9. Fama, E., & French, K. (1993). Common risk factors in the returns on stocks and bonds. Journal of Financial Economics, 33(1), 3-56.

10. Shiller, R., Fischer, S., & Friedman, B. (1984). Stock Prices and Social Dynamics. Brookings Papers on Economic Activity, 1984(2), 457-510.

11. Shiller, R. (2003). From Efficient Markets Theory to Behavioral Finance. The Journal of Economic Perspectives, 17(1), 83-104.

Millions of Free Traffic with AI Tools – https://ext-opp.com/AIVault

MobiApp AI – True Android & iOS Mobile Apps Builder (Zero Coding Required) https://ext-opp.com/MobiAppAI

Word’s First NLP & ML Based Email, Voice & Video Marketing Autoresponder Thats Boost Email Delivery, Click & Open Rates Instantly https://ext-opp.com/VidMailsAI

Word’s First NLP & ML Based Email, Voice & Video Marketing Autoresponder Thats Boost Email Delivery, Click & Open Rates Instantly https://ext-opp.com/VidMailsAI