Retiro del 10% de mi AFP

Hace poco tiempo se aprobó por tercera vez la posibilidad de que voluntariamente hagamos un retiro del 10% de nuestra AFP (o la totalidad en algunos casos). Específicamente del monto que tenemos en nuestra cuenta obligatoria de ahorro para nuestra pensión, gestionada por una Administradora de Fondos de Pensiones (“AFP”).

Lamentablemente este tema está muy politizado. Pero el propósito de este artículo no es dar una opinión política (no queremos desvirtuar el objetivo de este sitio). Así que nos enfocaremos específicamente en la arista financiera.

Y como arista financiera nos referimos a responder una pregunta bastante simple, cuya respuesta no es tan simple: ¿Me conviene hacer el retiro?

Si lo único que te interesa es ver la conclusión para saber qué haríamos nosotros puedes ir al final del artículo o simplemente hacer clic acá: Resumen: ¿Qué me conviene hacer?

Por otro lado, si te interesa entender por qué nosotros recomendaríamos lo que estamos describiendo puedes seguir leyendo.

Y para esto es importante entender las características de los retiros aprobados hasta el momento.

Entendiendo los 3 retiros aprobados hasta el momento

Hasta este momento se han aprobado 3 retiros voluntarios del monto que tenemos en nuestra cuenta obligatoria con nuestra AFP.

Montos máximos y mínimos

Los 3 retiros permiten retirar el 10% de nuestros ahorros en dicha cuenta. Sin embargo, aquellos cuyo 10% sea menor que 35 UF ($1.032.884 según la UF del 4 de Mayo de 2021) podrán retirar hasta ese monto (asumiendo que tienen los ahorros suficientes para retirarlos).

Por lo tanto, en realidad el “retiro del 10%” no es un retiro de un 10%, sino que en la práctica dada la realidad de Chile es un retiro de un porcentaje muchísimo mayor que un 10%. En fin.

Y también existe un monto máximo que puede ser retirado: Si el 10% de nuestros ahorros es mayor que 150 UF ($4.426.476 según la UF del 4 de Mayo de 2021), solo podremos retirar hasta ese monto. Esto probablemente aplique para aquellas personas que llevan varios años cotizando para su pensión y que por lo tanto tengan ahorros mayores a los $44 millones.

Impuestos: Primer retiro y Tercer retiro

El primer retiro y tercer retiro son libres de impuestos.

Eso significa que al realizar estos retiros el monto recibido no se considera renta al momento de calcular el Impuesto Global Complementario que vimos en detalle en este artículo.

Y esto es muy relevante. Recordemos que el monto que aportamos mensualmente a nuestra cuenta obligatoria gestionada por la AFP nunca pagó impuestos.

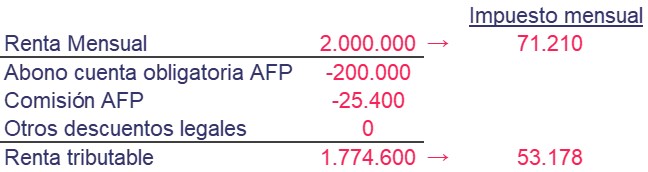

En el siguiente ejemplo se puede ver claramente esto.

Ejemplo: El aporte que hicimos a nuestra cuenta obligatoria no pagó impuestos

Asumamos que tenemos una renta mensual de $2 millones.

En la práctica, una parte de esos $2 millones se irán a nuestra cuenta obligatoria de ahorro para nuestra pensión (gestionada por una AFP), otra parte se irá para pagarle a esa AFP la comisión que nos cobra por administrar nuestros ahorros, y otra parte irá a pagar otros descuentos legales (como salud y seguro de cesantía).

Si el impuesto que pagamos mensualmente se calculara sobre los $2 millones, pagaríamos $71.210 cada mes en impuestos (en este artículo puedes ver el detalle del cálculo). Pero en la práctica el impuesto se calcula sobre la renta que queda después de los descuentos legales.

Para este ejemplo asumamos una comisión de AFP de 1,27% (correspondiente a Habitat cuya comisión se encuentra en la mitad entre la más cara y la más barata) y también vamos a asumir que los otros descuentos legales son cero (para simplificar).

Como se ve en la siguiente tabla, gracias a los descuentos destinados a nuestra pensión el Impuesto Global Complementario que pagaríamos mensualmente se calcula sobre una renta de $1.774.600 (y no sobre $2 millones) y por lo tanto en realidad solo pagaríamos $53.178 mensuales en impuestos (y no $71.210).

Como se puede ver, en vez de pagar $71.210 mensuales por impuestos estamos pagando $53.178 mensuales, lo que representa un ahorro tributario de $18.032 cada mes. Ese ahorro de $18.032 es el impuesto que nos estamos ahorrando por el monto que aportamos a nuestra pensión (y por la comisión que le pagamos a la AFP).

Es decir, no pagamos impuesto por la renta que percibimos pero que destinamos a nuestra pensión.

Y si ahora retiramos ese monto sin pagar impuestos (por los retiros del 10%), eso significa que esa renta nunca pagó el Impuesto Global Complementario: no lo pagamos cuando la percibimos y abonamos a nuestra cuenta obligatoria, y tampoco lo pagamos ahora que lo estamos retirando.

Impuestos: Segundo retiro

El segundo retiro es distinto del primer y tercer retiro en cuanto a que dependiendo de algunos factores sí está afecto a impuestos.

Según la ley aprobada, para aquellas personas que tengan una renta imponible anual de 30 Unidades Tributarias Anuales (lo que equivale a aproximadamente $1.500.000 mensual) o más, el retiro sí será considerado renta.

Usar el beneficio tributario para aumentar nuestra pensión

Dado que tenemos la posibilidad de retirar parte de nuestros ahorros previsionales sin pagar impuestos, se genera una posibilidad de aumentar nuestra pensión si usamos a nuestro favor ese beneficio tributario.

Y la forma de aumentar nuestra pensión es a través del Ahorro Previsional Voluntario (“APV”).

Lamentablemente todavía no hemos escrito sobre el APV para explicar su funcionamiento, así que para este artículo asumimos que ya lo sabes (si describiéramos su funcionamiento en este artículo se nos alargaría demasiado).

Sin embargo, no todos podrán sacar provecho de este beneficio para aumentar su pensión: son 3 los factores que influyen para determinar si a ti te conviene dejar tu 10% donde está o si te conviene retirarlo y reinvertirlo en APV para mejorar tu pensión.

Factores que determinan si puedo usar el beneficio tributario para aumentar mi pensión

Existen 3 factores que determinan si conviene retirar el 10% y reinvertirlo en APV. Esos 3 factores son (1) El tramo del Impuesto Global Complementario en el que te encuentras, (2) La comisión cobrada por la AFP por tu APV, y (3) tu edad.

Factor 1: Tu tramo del Impuesto Global Complementario

Al retirar tu 10% no pagarás impuestos (primer y tercer retiro).

Y si luego reinviertes ese retiro en APV-B a través de un depósito directo, al momento de realizar tu declaración anual de renta recibirás un beneficio tributario (devolución de impuestos).

Esa devolución de impuestos se genera porque el monto que inviertes en APV-B a través de un depósito directo se descuenta de tu renta anual al momento de tu declaración de renta. Y por lo tanto se generará una devolución.

En este artículo explicamos con un ejemplo cómo y por qué se generan esas devoluciones.

Este beneficio tributario (devolución de impuestos) es el lado positivo de hacer el retiro y reinvertirlo en APV-B.

Factor 2: Comisión por APV

La AFP cobra una comisión por gestionar los ahorros de las personas (tiene que pagarle el sueldo a sus trabajadores, pagar cuenta de luz, agua, arriendos de oficinas y locales comerciales, etc. y generar utilidades para sus accionistas).

Sin embargo, la comisión cobrada por gestionar tu cuenta obligatoria es distinta de la comisión cobrada por gestionar tu APV.

Las AFP cobran solo una vez la comisión para gestionar tus ahorros en la cuenta obligatoria. Y esa comisión se cobra al momento de hacer tu aporte mensual. Una vez que hiciste ese aporte, el monto que mantienes en tu cuenta obligatoria no paga ninguna comisión adicional para la AFP.

Por otro lado, al momento de hacer un aporte a tu APV no pagas ninguna comisión. Pero por el hecho de mantener tu APV debes pagar de forma continua una comisión a la AFP (u otra compañía) que lo gestiona. Esta metodología de comisión es la que se usa en los fondo de inversión y fondos mutuos.

Dado que el monto que tienes en tu cuenta obligatoria ya pagó su comisión, si mantienes tu 10% en esa cuenta obligatoria no pagarás comisiones adicionales.

Pero si haces el retiro y lo reinviertes en APV comenzarás a pagar comisiones por APV que no habrías tenido que pagar si dejas tus ahorros donde estaban en la cuenta obligatoria.

Esta comisión que pagarás en el APV, y que no pagarías si mantienes tus ahorros en la cuenta obligatoria, es el lado negativo de hacer el retiro y reinvertirlo en APV-B.

Factor 3: tu edad

El beneficio tributario de retirar el 10% y reinvertirlo en APV-B (Factor #1) se obtiene al momento de hacer la operación.

Por lo tanto, independiente de tu edad e independiente de cuánto tiempo falte para tu jubilación el beneficio tributario será siempre el mismo.

Sin embargo, el lado negativo de hacer esta operación (las comisiones que comenzarás a pagar en el APV y que no pagas en tu cuenta obligatoria) lo irás pagando en el tiempo.

Y mientras más tiempo falte para que jubiles, más tiempo estarás pagando las comisiones por tu APV. En otras palabras, mientras más tiempo falte para tu jubilación más tiempo estarás sufriendo el lado negativo de hacer esta operación.

Dado que el beneficio tributario no se verá influenciado por el tiempo que falte para tu jubilación, y dado que la cantidad total de comisión pagada por APV sí se ve influenciada por el tiempo que falte para tu jubilación, mientras más falte para que jubiles (mientras más joven eres) menos conviene hacer el retiro y reinvertirlo en APV-B.

Y mientras más mayor seas (menos tiempo falte para tu jubilación), más te convendrá realizar el retiro y reinvertirlo en APV-B.

¿Cómo se ve esto con números?

Metiendo estos factores a la juguera hicimos varias simulaciones para ver a quién le conviene dejar sus ahorros en su cuenta obligatoria (es decir, a quién le conviene no retirar) y a quién le conviene retirar y reinvertirlo en APV-B.

La idea es modelar cómo evolucionaría cada peso de nuestro 10% si lo mantenemos donde está (o sea, si no lo retiramos) o si lo retiramos y reinviertimos en APV-B (para cada tramo de Impuesto Global Complementario).

Los resultados son los siguientes:

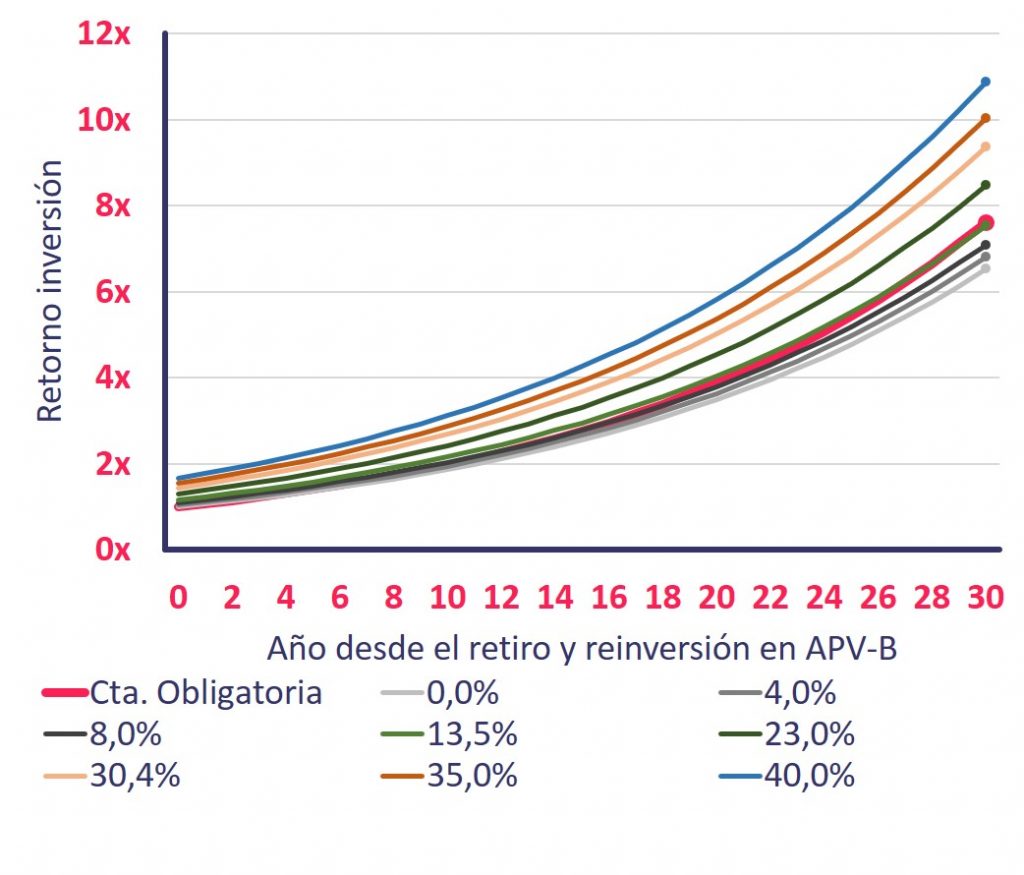

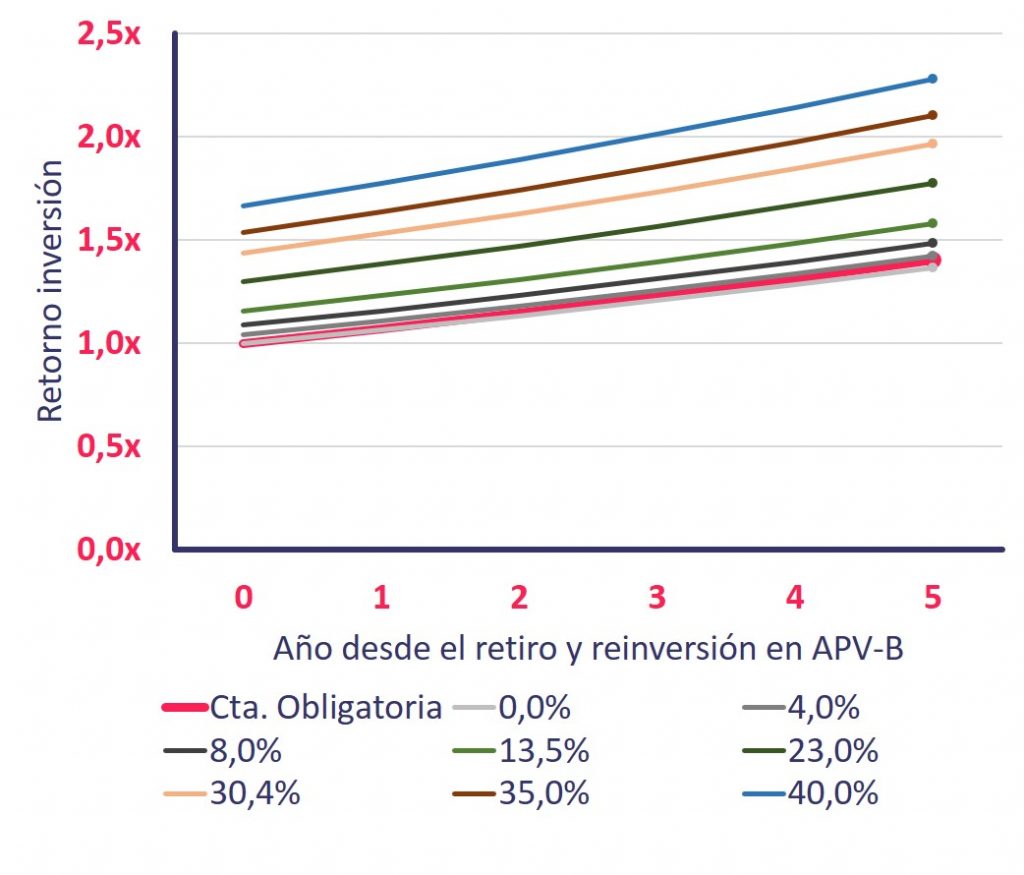

Este gráfico muestra cómo evoluciona el monto de nuestro 10% dependiendo del tramo del Impuesto Global Complementario en el que nos encontramos (cada línea representa un tramo distinto).

Y además, la línea rosada muestra cómo evolucionaría nuestro 10% si lo mantenemos en nuestra cuenta obligatoria (es decir, si no hacemos el retiro del 10%). En este ejemplo, cada peso que mantengamos en la cuenta obligatoria se transformará en $7,6 pesos en 30 años más (asumiendo una rentabilidad anual de 7%).

Como se puede ver, en el caso de las personas que esperan retirarse en 30 años más, solo conviene hacer el retiro y reinvertirlo si se encuentran en el tramo de Impuesto Global Complementario del 23%, 30,4%, 35% o 40% (la línea de esos tramos se encuentra por arriba de la línea de Cuenta Obligatoria al año 30).

Si se encuentran en el tramo del 13,5% es prácticamente indiferente. Y si se encuentran en los tramos del 0%, 4% o 8% no conviene hacer este movimiento.

Estos números asumen una rentabilidad anual de un 7% y una comisión de APV de 0,55% (AFP Habitat al momento de publicación de este artículo)

¿Por qué las líneas parten desde puntos distintos?

Si nos fijamos al comienzo del gráfico (año 0) las líneas parten desde distintos puntos.

Eso ocurre porque estamos asumiendo que el beneficio tributario también se invierte. Mientras mayor sea el beneficio tributario, mayor será el monto que invertiremos en APV.

Mientras mayor sea nuestro tramo del Impuesto Global Complementario mayor será nuestro beneficio tributario al realizar el aporte directo al APV-B, y por lo tanto la línea de ese tramo comenzará más arriba en el gráfico.

Lo que estamos evaluando es cómo usar el beneficio tributario de los retiros para maximizar nuestra pensión. Y si usamos el beneficio tributario para comprar un PlayStation 5 entonces claramente no estamos optimizando.

Por eso estamos asumiendo que se invierte en APV_b tanto el retiro del 10% como el beneficio tributario que recibiremos cuando hagamos nuestra declaración de renta por haber invertido este monto en el APV-B.

Esto lo explicamos en más detalle a continuación:

Si retiro $1 millón ¿cuánto tendré que aportar al APV-B para que me convenga?

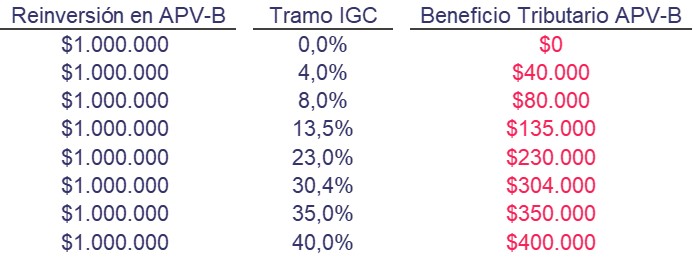

Si retiramos $1 millón de nuestra cuenta obligatoria y lo reinvertimos en APV-B con un depósito directo vamos a recibir una devolución de impuestos cuando hagamos nuestra declaración de renta. Este es el Factor #1 que vimos más arriba, y representa el beneficio de esta operación.

Por ejemplo, si hacemos un depósito directo en APV-B por $1 millón, el beneficio tributario (devolución de impuestos) que obtendremos sería el siguiente dependiendo del tramo del Impuesto Global Complementario (“IGC”) en que nos encontremos:

Siguiendo con este ejemplo, si nos encontramos en el tramo del 23% al momento de hacer nuestra declaración de renta anual vamos a recibir una devolución de impuestos de $230.000.

Dado que lo que queremos es reinvertir todo el retiro y también el beneficio tributario, otra alternativa podría ser reinvertir en el APV-B el millón de pesos que retiramos más los $230.000 de beneficio tributario. Pero en ese caso el beneficio tributario total (la devolución de impuestos que recibiremos) ya no sería de $230.000, sino $282.900 ($1.230.000 x 23%).

Y por lo tanto en este caso habrían $52.900 ($282.900 – $230.000) que no habremos invertimos en el APV-B. Y podemos seguir iterando así hasta el infinito.

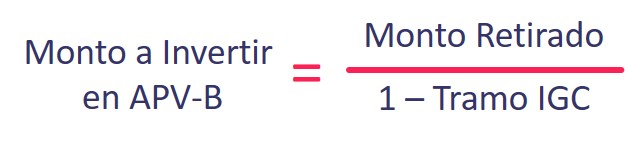

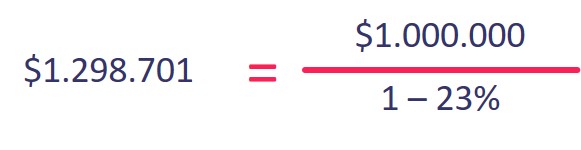

Pero con una fórmula sencilla podemos calcular exactamente cuánto debemos aportar a nuestro APV-B para que el beneficio tributario quede 100% invertido:

Usando esa fórmula la persona que retira $1 millón y que se encuentra en el tramo del 23% debería reinvertir $1.298.701 en el APV-B.

De esta forma, al realizar su declaración de renta va a recibir una devolución por $298.701 ($1.298.701 x 23%). Y de esta forma el 100% del beneficio tributario quedará invertido en el APV-B.

Desfase temporal del beneficio tributario

Lo que estamos planteando arriba es que no solo hay que reinvertir el monto retirado del APV, sino que también hay que reinvertir el beneficio tributario generado por hacer un depósito directo a nuestro APV.

Si no reinvertimos el beneficio tributario nos estaremos quedando sólo con la parte negativa del APV-B (las comisiones que no pagaríamos si nos quedamos en la cuenta obligatoria), y no con la parte positiva (el beneficio tributario), dado que lo habremos retirado y gastado en lo que sea.

Eso sí, lo que estamos proponiendo lleva consigo un desfase temporal. Porque el beneficio tributario lo recibiremos más adelante cuando hagamos la declaración anual de renta, pero el aporte al APV-B lo haremos hoy.

¿Cómo sería el gráfico si me quedan menos años para jubilar?

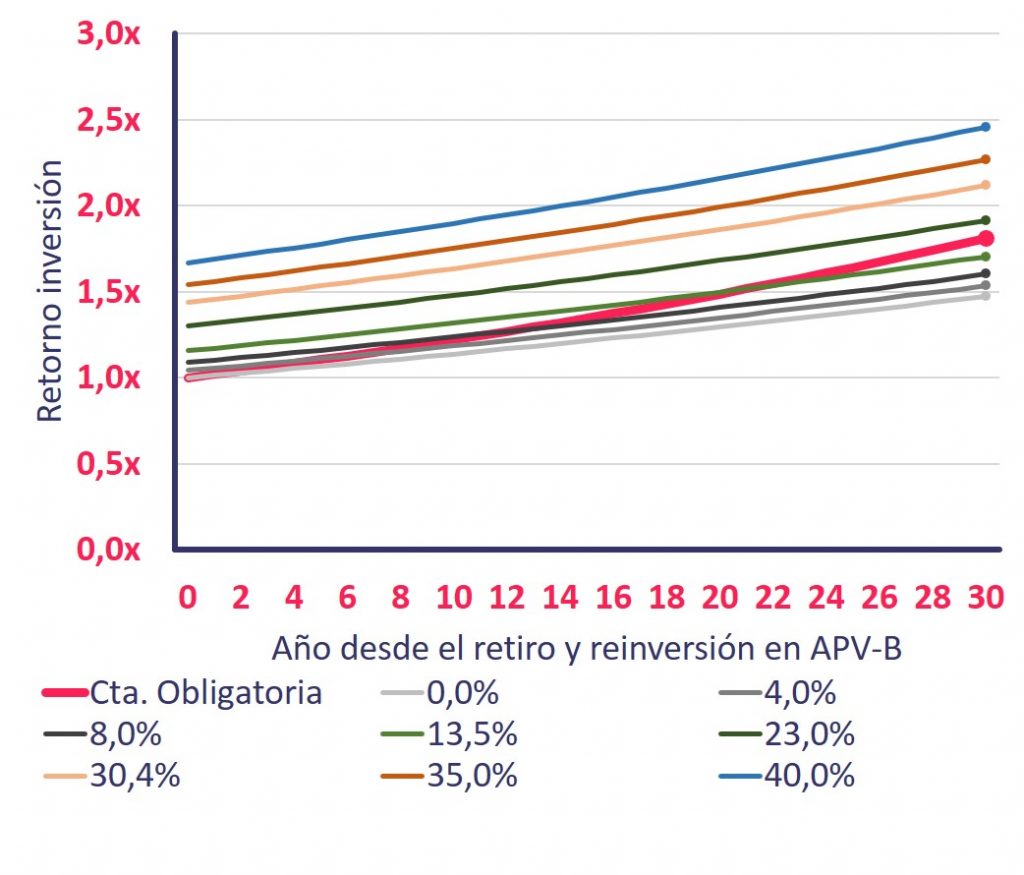

Cuando miramos el Factor #3 (nuestra edad) dijimos que mientras menos años nos queden para jubilar más nos va a convenir realizar la operación, porque el beneficio (ahorro tributario) lo vamos a recibir de todas formas, y la parte negativa (las comisiones del APV) las pagaremos por menos tiempo.

Si hacemos un zoom al gráfico de líneas que ya vimos en este artículo, y nos enfocamos en los 5 primeros años, la cosa se vería así:

En este caso se ve que si pensamos jubilar en 5 años más, siempre nos va a convenir realizar el retiro del 10% y reinvertirlo en APV-B (a menos que estemos en el tramo del 0%).

¿Qué pasa si la rentabilidad anual o si la comisión de APV son distintas?

En los ejemplos que hemos visto asumimos una rentabilidad de un 7% anual. Pero si la rentabilidad es mayor o menor la conclusión no cambia. Y no cambia porque en ambos casos (inversión en APV-B versus mantener el 10% en la cuenta obligatoria) se está invirtiendo en los mismos instrumentos y por lo tanto la rentabilidad será la misma en ambos casos.

La comisión que se paga por APV sí tiene un impacto: mientras mayor sea la comisión cobrada por el APV, menos nos va a convenir retirar el 10% para reinvertirlo en APV.

Por ejemplo, si asumimos una rentabilidad anual de un 2% y una comisión de APV de 0,70% (que es la comisión más cara por APV cobrada por una AFP, en este caso por AFP UNO al momento de publicación de este artículo), el gráfico se vería de la siguiente forma:

Como era esperable, dado que en este ejercicio subimos la comisión de APV desde un 0,55% (AFP Habitat) a 0,70% (AFP UNO), ahora conviene menos que antes retirar el 10% para reinvertirlo en APV-B.

Y esto se ve en que con una comisión de 0,55% (primer ejercicio que hicimos) era casi indiferente realizar esta operación para una persona que se encuentre en el tramo del 13,5%, pero ahora que subimos la comisión de APV a 0,70% se ve claramente en el gráfico que a esa persona le convendría mantener su 10% en su cuenta obligatoria.

Resumen: ¿qué me conviene hacer?

En nuestro caso tomaríamos esa decisión de la siguiente forma.

Metiendo todo lo que hemos visto en este artículo a la juguera, creamos una tabla que resume lo que cada uno debería hacer (según este análisis y solo para el primer y tercer retiro) según su edad, según su tramo de impuesto global complementario y según AFP con la que mantiene su APV.

Sabemos que también es posible tener APV con compañías distintas a las AFPs, pero para no alargar más este artículo nos limitaremos a las comisiones cobradas específicamente por las AFP.

La tabla resumen es la siguiente:

La forma de leer esta tabla es la siguiente:

1. En primer lugar identifica el tramo del impuesto global complementario en el que te encuentras. Imaginemos que nos encontramos en el tramo del 23,0%.

2. En segundo lugar identificamos la AFP con la que tenemos (o tendremos) nuestro APV-B. Imaginemos que estamos en AFP Uno (y que no somos afiliados) que cobra una comisión de 0,70% anual por gestionar nuestro APV.

3. En tercer lugar vemos el número que está en el cruce del paso 1 y del paso 2. En este ejemplo, El cruce del tramo del 23% con AFP UNO (no afiliados) es 38. Esto significa que si me faltan más de 38 años para jubilar no me conviene retirar el 10% y reinvertirlo en APV-B. Y si espero retirarme en menos de 38 años entonces sí me convendría retirar mi 10% y reinvertirlo en mi APV-B.

Si nos encontramos en el tramo del 0% nunca nos va a convenir realizar el retiro, puesto que no tendremos beneficio tributario (asumiendo APV-B). Y si nos encontramos en el tramo del 40% siempre nos va a convenir retirar y reinvertirlo en APV-B, porque el beneficio tributario será tan grande que ninguna comisión de APV cobrada actualmente por las AFP podrá contrarrestarlo.

Por último, recordemos lo que vimos en ésta sección de este artículo: Para que este ejercicio funcione, debemos aportar al APV-B el monto retirado más el beneficio tributario.

En este artículo nos enfocamos en el APV-B, pero también está la posibilidad de invertir en el APV-A que entrega una bonificación de un 15% por sobre los aportes realizados (con un tope de beneficio anual de 6 UTM, que equivale a $310.000 aproximadamente, y por lo que el aporte anual máximo para obtener el beneficio es de $2 millones aproximadamente).

A aquellos que se encuentren en un tramo del Impuesto Global Complementario menor al 15% les convendría invertir en APV-A en vez del APV-B para efectos de este ejercicio (siempre que no se pasen del tope del APV-A que acabamos de mencionar).

Si nuestro segundo retiro está afecto a impuestos, entonces nosotros no haríamos el retiro para reinvertirlo en el APV-B. Porque el beneficio tributario que obtendríamos por reinvertirlo en APV-B lo tendremos que pagar como impuestos (el beneficio de la reinversión desaparece pero nos quedamos con la parte negativa: las comisiones del APV).

Por otro lado, si nuestro segundo retiro no está sujeto a impuestos es porque nuestra renta anual es menor a 30 UTA, y eso significa que estamos en el tramo del 0% o del 4% del Impuesto Global Complementario.

En ese caso dependiendo de nuestra edad y de la comisión que pagaríamos por APV podría convenirnos hacer el segundo retiro y reinvertirlo en APV-A.

Por último, dependiendo de nuestra edad y de la comisión que pagaríamos por el APV, si estamos en el tramo del 8% o del 13,5% podría convenirnos hacer el segundo retiro, pagando el impuesto del 8% o 13,5% según nuestro tramo, y luego reinvertirlo en APV-A (siempre que no nos pasemos del tope).

Esta última alternativa significaría pagar un 8% o 13,5% pero recibir un beneficio de un 15%.

Evidentemente para nosotros es imposible evaluar la realidad y las necesidades de cada uno de los lectores de este artículo.

No podemos saber qué tanto necesitas los retiros para poder subsistir y por lo tanto no podemos pronunciarnos sobre esa área.

Sin embargo, una gran parte de aquellos que retiran sus mal llamados “10%” lo harán para invertirlo en otras cosas. Según la encuesta Cadem del 3 de mayo el principal motivo por el que la gente haría el segundo retiro es para ahorro e inversión, y en el caso del tercer retiro este motivo también es uno de los más importantes.

Y como hemos visto en éste artículo alternativas de inversión hay varias. El problema es que es muy difícil (por no decir imposible) asegurar que las inversiones que hagamos por el lado (por ejemplo invertir en propiedades, acciones, fondos, emprendimientos, etc.) tengan una rentabilidad mejor que la que obtendría la AFP.

Y en esto tenemos que ser humilde, sobre todo porque hay muchos sesgos emocionales involucrados (puedes ver más sobre esto en nuestro artículo sobre finanzas conductuales). Probablemente en la mayoría de nuestros casos no habrá una razón de peso que garantice que nosotros invertiremos nuestros ahorros mejor que una AFP. Así de simple.

Podemos usar el 10% para el pie de una propiedad, o para un emprendimiento. Pero nada de eso nos asegura que rentaremos más que si dejamos el 10% donde está con la AFP.

El ejercicio que hemos hecho en este artículo no tiene esos riesgos porque es un arbitraje. Es decir, es un mayor retorno (producto del beneficio tributario) sin riesgo adicional (porque seguimos invirtiendo en los mismos instrumentos que invierte la cuenta obligatoria).

Probablemente la única excepción sería si es que se va a usar el 10% para pagar deuda cara. Por ejemplo si tenemos una deuda que cobra un interés de un 10% o más tal vez podría ser una alternativa válida usar el retiro del 10% para pre pagar esa deuda.

Al menos esto es lo que nosotros haríamos (y en realidad es lo que hemos hecho). En tu caso tú eres el único que conoce tu realidad y tus necesidades, y por lo tanto eres tú quien deberá tomar esta decisión.

Esperamos que este artículo sea de ayuda para que decidas que hacer, pero sobre todo esperamos que tomes una decisión racional pensando en tu futuro.

Muy buen artículo.

Que opinión te merece sacar el 10% y pasarlo a la cuenta 2 de la AFP? que implicancias tributarias conlleva?

Saludos,

Buen artículo, interesante.

La pregunta que me queda es como queda la curva del APV A. ¿Cuánto debes aportar para que las comisiones no se coman el beneficio fiscal?. porque a la larga pareciera que retiras 2 millones, reinviertes en APV A y se convierten en 2.3 millones gracias al estado. pero la variable de los X años para jubilar hace pensar que dicho beneficio no sea tal.

Good https://is.gd/N1ikS2

Very good https://is.gd/N1ikS2

Good https://is.gd/N1ikS2

Awesome https://shorturl.fm/5JO3e

https://shorturl.fm/a0B2m

https://shorturl.fm/TbTre

https://shorturl.fm/68Y8V

https://shorturl.fm/m8ueY

https://shorturl.fm/68Y8V

https://shorturl.fm/YvSxU

https://shorturl.fm/TbTre

https://shorturl.fm/A5ni8

https://shorturl.fm/TbTre

https://shorturl.fm/6539m

https://shorturl.fm/TbTre

https://shorturl.fm/bODKa

https://shorturl.fm/a0B2m

https://shorturl.fm/0oNbA

https://shorturl.fm/eAlmd

https://shorturl.fm/VeYJe

https://shorturl.fm/DA3HU

https://shorturl.fm/retLL

https://shorturl.fm/nqe5E

https://shorturl.fm/0EtO1

https://shorturl.fm/ypgnt

https://shorturl.fm/fSv4z

https://shorturl.fm/0EtO1

https://shorturl.fm/fSv4z

Start earning passive income—become our affiliate partner! https://shorturl.fm/RewZL

Start earning every time someone clicks—join now! https://shorturl.fm/i9kbf

Start earning on every sale—become our affiliate partner today! https://shorturl.fm/GKxef

Share your unique link and earn up to 40% commission! https://shorturl.fm/MYwge

Join our affiliate program today and earn generous commissions! https://shorturl.fm/pvV8P

Earn up to 40% commission per sale—join our affiliate program now! https://shorturl.fm/jcoI3

Refer customers, collect commissions—join our affiliate program! https://shorturl.fm/ZSDNm

Monetize your audience—become an affiliate partner now! https://shorturl.fm/fLk9T

Earn up to 40% commission per sale—join our affiliate program now! https://shorturl.fm/Y71y8

Promote our products and earn real money—apply today! https://shorturl.fm/wlY5f

Promote our products—get paid for every sale you generate! https://shorturl.fm/fY5RA

Start earning on every sale—become our affiliate partner today! https://shorturl.fm/HEvWZ

Boost your income effortlessly—join our affiliate network now! https://shorturl.fm/frshD

Share our offers and watch your wallet grow—become an affiliate! https://shorturl.fm/yKNu2

Maximize your earnings with top-tier offers—apply now! https://shorturl.fm/Egfi3

Boost your earnings effortlessly—become our affiliate! https://shorturl.fm/HLv4b

Sign up and turn your connections into cash—join our affiliate program! https://shorturl.fm/x0dAG

Be rewarded for every click—join our affiliate program today! https://shorturl.fm/8cyVq

Share our products and watch your earnings grow—join our affiliate program! https://shorturl.fm/JkH8g

Share our offers and watch your wallet grow—become an affiliate! https://shorturl.fm/orZ2L

Become our affiliate—tap into unlimited earning potential! https://shorturl.fm/0VJUQ

Start profiting from your network—sign up today! https://shorturl.fm/QjWyh

Get paid for every referral—enroll in our affiliate program! https://shorturl.fm/p6jkO

Earn passive income with every click—sign up today! https://shorturl.fm/06eQP

Refer friends, earn cash—sign up now! https://shorturl.fm/4ZSGF

Unlock exclusive rewards with every referral—apply to our affiliate program now! https://shorturl.fm/O6NkV

Share your unique link and earn up to 40% commission! https://shorturl.fm/slQ69

Share our products and watch your earnings grow—join our affiliate program! https://shorturl.fm/DLbrJ

Monetize your influence—become an affiliate today! https://shorturl.fm/jP0DU

Monetize your influence—become an affiliate today! https://shorturl.fm/bYtbD

Be rewarded for every click—join our affiliate program today! https://shorturl.fm/8Ag45

Promote our brand, reap the rewards—apply to our affiliate program today! https://shorturl.fm/egYCh

https://shorturl.fm/I6cRo

https://shorturl.fm/l1goD

https://shorturl.fm/xGjCD

https://shorturl.fm/Oc3NS

https://shorturl.fm/1gos8

https://shorturl.fm/LA8if

https://shorturl.fm/7NlED

https://shorturl.fm/iYFy2

https://shorturl.fm/a7Ugq

https://shorturl.fm/fAcwE

https://shorturl.fm/IJqD1

https://shorturl.fm/JQZAn

https://shorturl.fm/1sZTt

https://shorturl.fm/aJlUL

https://shorturl.fm/7VoCq

https://shorturl.fm/BZcIn

https://shorturl.fm/wRniy

https://shorturl.fm/YOZZ7

https://shorturl.fm/35S6y

https://shorturl.fm/uUVzI

https://shorturl.fm/h5pYW

https://shorturl.fm/OpYc0

https://shorturl.fm/3KB85

https://shorturl.fm/5DiUI

https://shorturl.fm/A78sL

https://shorturl.fm/PUCVw

https://shorturl.fm/zjCAv

https://shorturl.fm/dfRj8

https://shorturl.fm/W8KDc

https://shorturl.fm/Vt0mK

https://shorturl.fm/kBRx7

https://shorturl.fm/Gc89a

https://shorturl.fm/3Jz7P

https://shorturl.fm/Bjv9E

https://shorturl.fm/sZsAl

https://shorturl.fm/UK9jG

https://shorturl.fm/CuNdh

https://shorturl.fm/SiJeY

https://shorturl.fm/THFls

https://shorturl.fm/wO6bg

https://shorturl.fm/Z1gzI

https://shorturl.fm/jASQP

https://shorturl.fm/4oJLe

https://shorturl.fm/20mMF

https://shorturl.fm/2FfAz

https://shorturl.fm/mhvEM

https://shorturl.fm/MLAPU

https://shorturl.fm/Psyrb

https://shorturl.fm/E5U23

https://shorturl.fm/Jb1bc

https://shorturl.fm/SggP9

https://shorturl.fm/hG9hm

https://shorturl.fm/a7Ljn

https://shorturl.fm/Hhrqn

https://shorturl.fm/jgMvG

https://shorturl.fm/AoAiF

https://shorturl.fm/062WO

https://shorturl.fm/FNh7F

https://shorturl.fm/M42ap

https://shorturl.fm/4K3Hn

https://shorturl.fm/nb9Ca

https://shorturl.fm/FNCXX

https://shorturl.fm/ccMLQ

https://shorturl.fm/B5Cem

https://shorturl.fm/Utfsx

https://shorturl.fm/yYNPU

Interesting read! The Philippine online gaming scene is definitely evolving, and platforms like jljl88 seem focused on user experience & security. Checking out options like jljl88 app slot download – KYC processes are key for trust, right? Good overview!

https://shorturl.fm/Jpi4j

Earn your airdrop on Aster https://is.gd/ZceEI6

Become our partner and turn referrals into revenue—join now!

Unlock exclusive rewards with every referral—apply to our affiliate program now!

Promote, refer, earn—join our affiliate program now!

Turn your traffic into cash—join our affiliate program!

Become our partner and turn clicks into cash—join the affiliate program today!